Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

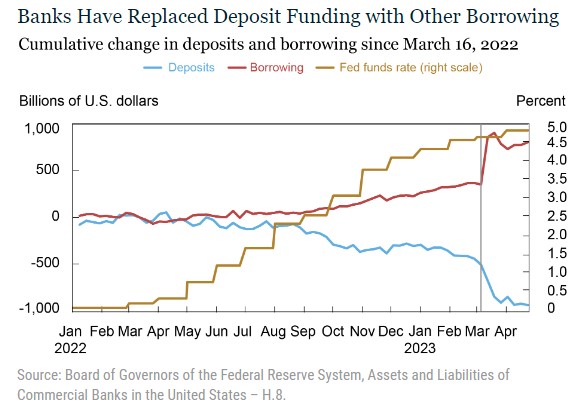

L’impatto del ciclo di inasprimento della Fed sulle banche

Le turbolenze di quest’anno hanno evidenziato l’importanza di comprendere la distribuzione e la composizione dei finanziamenti bancari. Il ciclo di inasprimento della politica monetaria della Fed ha influenzato molto la struttura del finanziamento delle banche. In particolare, il sistema bancario ha registrato un notevole calo dei finanziamenti tramite i depositi dall’inizio del ciclo nel marzo 2022. La velocità dei deflussi di depositi è aumentata a marzo 2023, in seguito alla corsa alla Silicon Valley Bank.

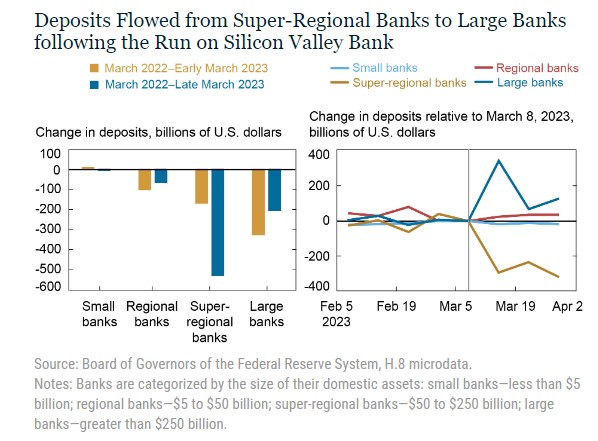

I deflussi più acuti si sono registrati in un segmento relativamente ristretto del sistema bancario, quello delle banche superregionali (istituzioni con un attivo totale compreso tra 50 e 250 miliardi di dollari). In confronto, i finanziamenti sui depositi delle banche comunitarie e regionali più piccole (istituzioni con meno di 50 miliardi di dollari di asset) sono stati relativamente stabili. Le grandi banche (quelle con più di 250 miliardi di dollari di asset), che erano state soggette a maggiori deflussi di depositi prima delle turbolenze, hanno ricevuto afflussi di depositi per tutto il mese di marzo. Durante tutto il periodo di turbolenza, le banche sono state in grado di sostituire i deflussi di depositi facendo uso di fonti di finanziamento alternative.

Le variazioni dei depositi dall’inizio del ciclo di inasprimento della Fed

Con l’inasprimento della politica della Fed, i depositi delle banche sono diminuiti di circa 500 miliardi di dollari nel corso dell’anno terminato all’inizio di marzo 2023. Il calo è almeno in parte dovuto al fatto che i tassi sui depositi delle banche aumentano più lentamente rispetto al tasso fed funds, rendendo i depositi relativamente poco attraenti per alcuni depositanti. Gli afflussi significativi di depositi durante il periodo del Covid probabilmente hanno esacerbato questo effetto.

Cosa è successo ai depositi dopo il fallimento della SVB?

Nelle settimane successive agli annunci di amministrazione controllata della Silicon Valley Bank da parte della FDIC il 10 e 12 marzo, il settore bancario ha perso circa 450 miliardi di dollari. Nel complesso, gli istituti di credito hanno compensato la riduzione dei depositi con altre forme di finanziamento, che insieme sono aumentate di 800 miliardi di dollari.

Il riquadro di destra del grafico seguente riassume la variazione cumulativa dei finanziamenti tramite depositi per categoria di dimensione della banca dall’inizio del ciclo di inasprimento della Fed. Fino all’inizio di marzo 2023, le piccole banche non avevano perso alcun deposito. In termini di calo percentuale, i deflussi sono stati più o meno uguali per le banche regionali, superregionali e di grandi dimensioni, pari a circa il 4% del finanziamento totale dei depositi.

La barra blu nel pannello di sinistra mostra che il modello cambia dopo il crollo della SVB. Il deflusso aggiuntivo si concentra interamente nel segmento delle banche sovraregionali. In effetti, la maggior parte delle altre categorie dimensionali registra afflussi di depositi. Il diagramma di destra illustra che i deflussi presso le superregionali iniziano immediatamente dopo il fallimento della SVB e sono rispecchiati dagli afflussi di depositi presso le grandi banche nella seconda settimana di marzo 2023.

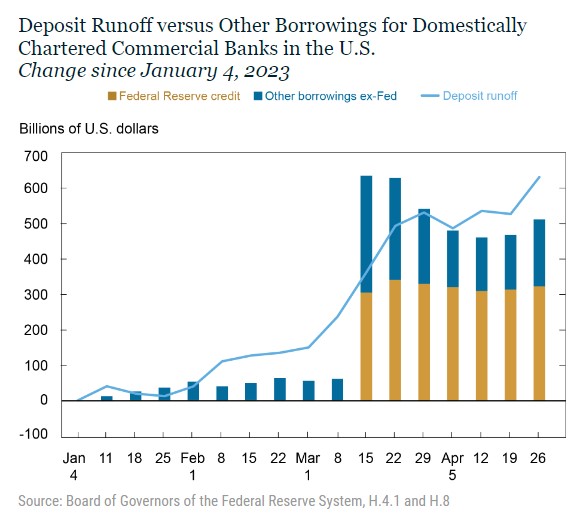

Alla ricerca di liquidità

Le banche hanno sostituito il finanziamento tramite depositi con altre fonti. Prima del fallimento della SVB, i nuovi prestiti non compensavano completamente il deflusso dei depositi, in linea con il fatto che le banche avevano finanziamenti in eccesso a seguito degli afflussi di depositi verificatisi durante la pandemia. Tuttavia, durante la fase più acuta delle tensioni bancarie a metà marzo, altri prestiti hanno superato le riduzioni dei saldi dei depositi, suggerendo una domanda significativa e diffusa di liquidità. Una notevole quantità di fondi è stata fornita dai mercati privati, probabilmente tramite il sistema FHLB, ma il credito primario e il Bank Term Funding Program (entrambi riassunti come credito della Federal Reserve) sono stati altrettanto importanti.

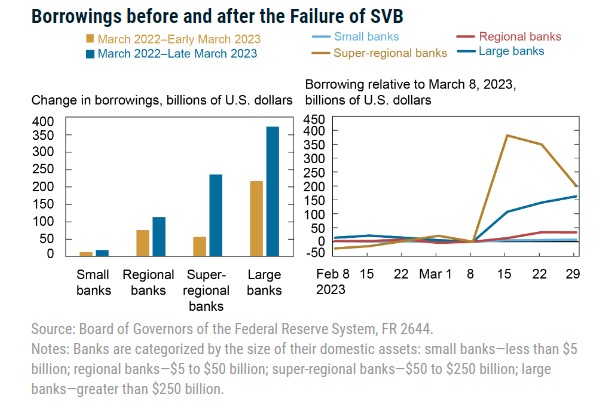

Nel grafico seguente, mostriamo che prima di marzo, le grandi banche aumentavano maggiormente i loro finanziamenti, il che è in linea con i deflussi di depositi più forti per questa categoria prima di marzo 2023. Durante marzo 2023, sia le banche superregionali che quelle di grandi dimensioni hanno aumentato i loro finanziamenti. La maggior parte degli aumenti si è concentrata nelle banche superregionali che hanno dovuto far fronte ai maggiori deflussi di depositi.

Si noti, tuttavia, che non tutte le categorie dimensionali sono esposte a deflussi di depositi ma che tutte, tranne le piccole banche, hanno aumentato i loro finanziamenti. Questo modello suggerisce la domanda di liquidità precauzionale in tutto il sistema bancario, non solo tra le istituzioni più colpite.

ARTICOLI CORRELATI:

Crollo banche regionali: tra perdite mark-to-market e fuga di depositi

Fuga di depositi dalle banche: gli investitori preferiscono i fondi monetari