Quando l’inflazione non molla: cosa cambia per tassi e mercati

USA – Prezzi alla produzione che accelerano, ciclo che rallenta a macchia di leopardo Negli Stati Uniti il dato che ha dominato la settimana è stato il PPI, perché ha rimesso tensione sul tema “quanto è davvero finita l’inflazione”. L’indice headline sale +2,9% a/a contro

Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Interpretare l’inversione della curva

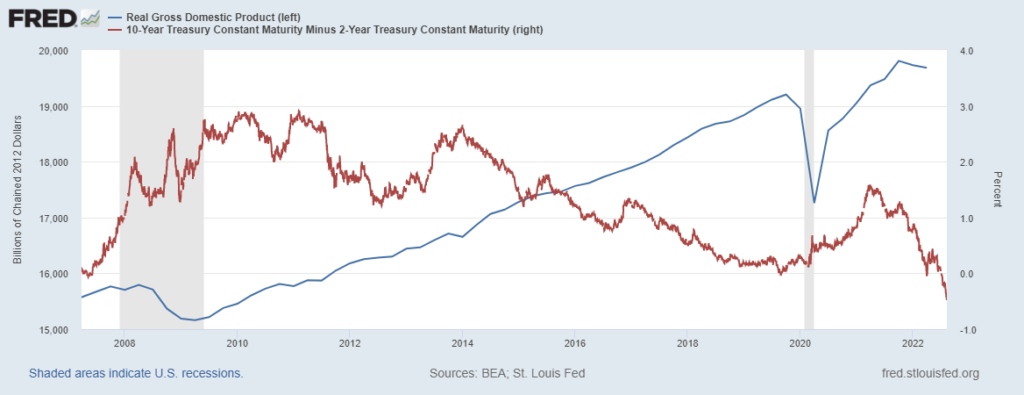

La curva dei rendimenti dei Treasury ha una presa molto forte su economisti e investitori vista la sua capacità di prevedere le recessioni. Ogni recessione dagli anni ’50 è stata preceduta dall’inversione della curva.

La curva dei rendimenti si inverte quando i tassi a breve termine salgono al di sopra di quelli a lungo termine. In questo momento, la curva è arrivata al livello di inversione più profondo dal 2000. Al momento, i rendimenti dei Treasury a due anni sono superiori di 47 punti base ai rendimenti a dieci anni.

Il mercato obbligazionario e l’inflazione

L’inversione della curva è arrivata con l’avvertimento di un’imminente recessione da parte di molti partecipanti al mercato. Il messaggio della curva dei rendimenti potrebbe non essere così apocalittico. Forse il mercato obbligazionario ci sta solo dicendo che alla fine la Federal Reserve riuscirà a riportare l’inflazione sotto controllo a scapito di una crescita economica più debole. I tassi di pareggio sui titoli del Tesoro statunitensi a cinque anni, una misura di ciò che gli investitori si aspettano dal tasso di inflazione, confermano questa idea. I titoli sono scesi a meno del 2,70% da un massimo del 3,73% a marzo.

Anche le aspettative di inflazione nei prossimi anni dei consumatori hanno subito un forte calo, secondo l’ultimo sondaggio pubblicato questa settimana dalla Federal Reserve Bank di New York. Le aspettative per l’inflazione a tre anni sono scese al 3,2% a luglio dal 3,6% del mese precedente, segnando il secondo calo mensile consecutivo.

Senza dubbio il miglioramento delle prospettive ha qualcosa a che fare con il recente calo dei prezzi di carburante e cibo. L’American Automobile Association afferma che i prezzi della benzina sono scesi di quasi $ 1 al gallone da metà giugno. Anche l’indice dei prezzi dei generi alimentari delle Nazioni Unite a luglio è sceso da gennaio.

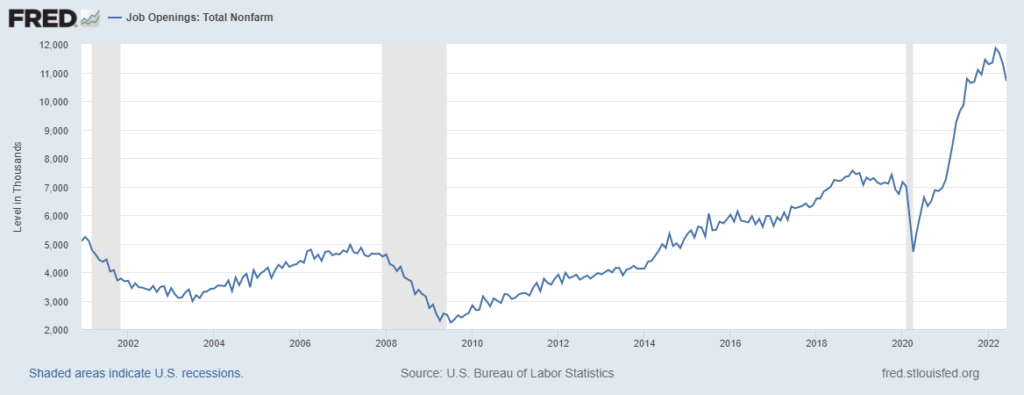

Nonostante la definizione tecnica di recessione sia già stata soddisfatta con due trimestri consecutivi di contrazione dell’attività economica, l’occupazione è rimasta ancora forte. Il rapporto della settimana scorsa ha mostrato che a luglio sono stati aggiunti 528.000 posti di lavoro, superando la stima media di 250.000. Allo stesso tempo, sebbene le offerte di lavoro totali siano diminuite di 605.000 a giugno rispetto a maggio, si sono attestate a 10,7 milioni. Questo numero è pari al doppio della media a lungo termine risalente al 1999.

Molte aziende che basano il loro business sui consumi stanno facendo abbastanza bene, rafforzando la tesi per il cosiddetto soft landing. Le compagnie di viaggio stanno registrando una domanda in forte espansione, con Marriott International Inc. che afferma che l’occupazione degli hotel è quasi tornata ai livelli pre-pandemia.

Altre aziende invece, stanno lanciando dei brutti segnali. Prime tra tutte, Walmart e Target hanno affermato di osservare un cambio nelle abitudini di acquisto dei consumatori. Le persone stanno evitando spese discrezionali, colpite dall’aumento dei prezzi di cibo e energia.

Il segnale dell’inversione della curva

Non c’è nulla di intrinseco in una curva dei rendimenti invertita che provoca una recessione. Nelle sei inversioni dagli anni ’70, una recessione è iniziata in media 20 mesi dopo. In questo lasso di tempo possono succedere molte cose.

Dopo l’ultimo periodo di inversione nell’agosto 2019, l’economia è entrata in recessione nella prima metà del 2020. Se la pandemia e i conseguenti lockdown non fossero arrivati, si sarebbe verificata lo stesso? La risposta a questa domanda rimane un’incognita. Al tempo dell’inversione nell’agosto 2019, la preoccupazione era che l’espansione economica record fosse arrivata al culmine e che i consumatori stessero esaurendo la loro capacità di spesa.

Alcuni strateghi affermano che la capacità predittiva della curva dei rendimenti è diminuita dalla crisi finanziaria del 2008/2009. Questo perché l’influenza sui mercati obbligazionari della Fed e delle altre principali banche centrali è diventata più forte.

Secondo gli analisti di Wells Fargo, il legame tra la forma della curva e la crescita è stato più debole dal 2009. Come hanno sottolineato, la curva si è appiattita costantemente dalla fine del 2013 alla fine del 2019, ma la crescita del prodotto interno lordo è rimasta stabile.

La Fed ha un’enorme influenza sulle obbligazioni a breve termine attraverso la sua capacità di manipolare il tasso fed funds. Tuttavia, non ha quasi alcuna influenza sulla parte lunga della curva, che è fissata dal mercato e riflette le aspettative di inflazione, le prospettive per i tassi a breve termine in futuro, l’offerta di obbligazioni e le stime di crescita.

Una curva dei rendimenti invertita dovrebbe in teoria avere un’influenza negativa sull’economia attraverso il sistema bancario. Questo perché le banche fanno soldi prendendo in prestito a tassi a breve termine e prestandoli a quelli a lungo termine. L’inversione della curva dovrebbe quindi renderle meno disposte a fornire finanziamenti.

Fino a che punto può arrivare l’inversione della curva dei rendimenti?

L’entità dell’inversione dipenderà dal tasso terminale, che a sua volta dipenderà dall’inflazione. Il livello di inversione attuale si basa sulle aspettative che il tasso della Fed raggiungerà un picco di circa il 3,5%, da un intervallo attuale del 2,25%-2,5%. Se il picco atteso dovesse salire senza alcun cambiamento nella valutazione del tasso neutrale, l’inversione della curva potrebbe diventare ancora più profonda.

Nell’aprile 2000, periodo in cui il Tesoro riacquistava il debito e la Fed inaspriva la politica monetaria, lo spread tra i rendimenti a 10 e 2 anni si era invertito fino a 56 punti base. Lo spread era sceso a oltre 200 punti base sotto lo zero all’inizio degli anni ’80, quando l’allora presidente della Federal Reserve Paul Volcker aumentò i tassi di interesse al 20% per combattere l’inflazione che aveva raggiunto un picco del 14,8% YoY.

Mentre negli Stati Uniti le inversioni della curva dei rendimenti oltre i 50 punti base sono state rare negli ultimi decenni, non c’è limite naturale a quanto negativo può diventare lo spread 10/2. La prospettiva di un soft landing probabilmente distorcerà le curve poiché gli aumenti dei tassi saranno interpretati come tagli necessari in futuro. Se la crescita rimane forte, la curva potrebbe continuare ad appiattirsi ma in misura minore.

ARTICOLI CORRELATI:

Come interpretare il segnale di recessione dell’inversione della curva dei rendimenti

La curva dei rendimenti più importante per prevedere le recessioni

Inversione della curva dei rendimenti: siamo vicini a una recessione?