La modifica a sorpresa del programma di controllo della curva dei rendimenti del Giappone – un pilastro dello sforzo della Bank of Japan per sopprimere i tassi di interesse e stimolare l’economia – ha alimentato la speculazione di cambiamenti politici più drastici. Anche se la BOJ ha negato che la modifica rappresentasse un passo verso la fine del suo programma di controllo della curva dei rendimenti (YCC), la mossa del 28 luglio ha scosso i mercati finanziari globali. Ciò sottolinea la sfida che il nuovo governatore Kazuo Ueda deve affrontare mentre cerca di eliminare gradualmente gli stimoli monetari senza innescare turbolenze.

Cos’è una curva dei rendimenti?

I rendimenti obbligazionari sono un’espressione, in termini percentuali annui, del tasso di rendimento che ci si aspetta di ottenere su un particolare titolo a reddito fisso. E il divario tra i rendimenti su diversi strumenti a scadenza è noto come curva dei rendimenti. La maggior parte delle volte, gli investitori richiedono rendimenti più elevati per fermare il loro denaro per periodi di tempo più lunghi, vista la maggiore incertezza che ne deriva. Quindi le curve dei rendimenti di solito sono inclinate verso l’alto.

Cos’è il controllo della curva dei rendimenti?

Il controllo della curva dei rendimenti, in inglese yield curve control, è un programma delle banche centrali che ha l’obiettivo di fissare un determinato rendimento di un obbligazione di riferimento a lungo termine. Per fare ciò, la banca centrale acquista o vende tutte le obbligazioni necessarie per raggiungere l’obiettivo fissato.

La politica di YCC della Bank of Japan fu introdotta nel 2016 dal predecessore di Ueda, Haruhiko Kuroda. Il programma mirava a mantenere i rendimenti molto bassi per incoraggiare i consumatori a spendere e le imprese a investire, in modo da scongiurare il rischio di deflazione del Giappone.

La comparsa di tassi di interesse negativi ha avuto l’effetto di appiattire la curva dei rendimenti. Ciò ha portato gli investitori a dubitare degli stimoli monetari della BOJ. Una curva “piatta” generalmente segnala cautela sulle prospettive di crescita di un paese. Può anche annullare l’effetto stimolante di tassi ultra bassi in quanto danneggia la redditività delle banche commerciali e le rende più riluttanti a concedere prestiti.

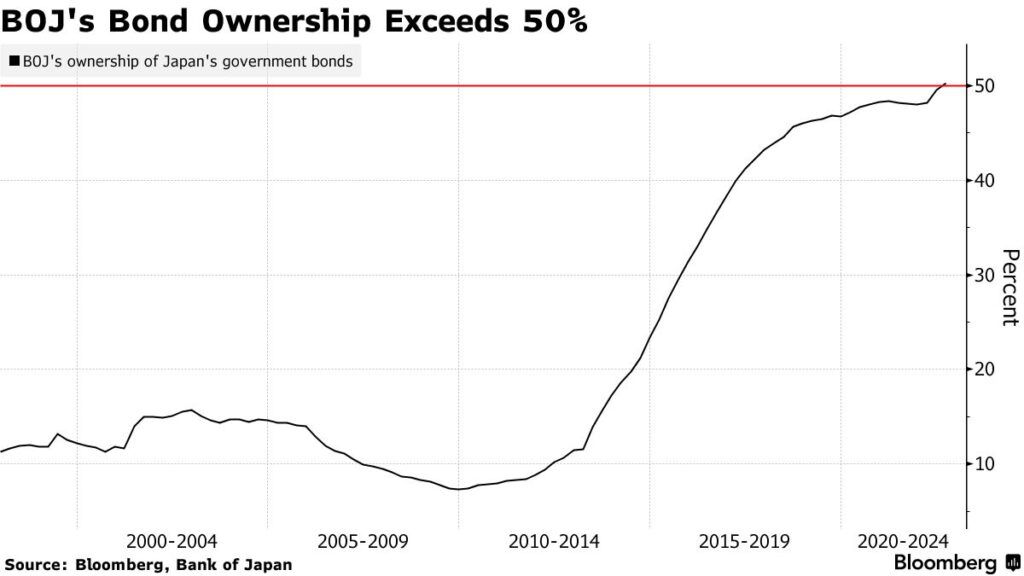

Il programma di YCC non è quindi riuscito a rilanciare la terza economia mondiale in modo sostenibile. Ha anche minato il valore dello yen, portando l’inflazione verso i massimi di quattro decenni. Inoltre, ci sono stati segnali che il mercato del debito giapponese, il secondo più grande al mondo, non stesse funzionando più come avrebbe dovuto. Con la Bank of Japan che possiede più della metà dei titoli di Stato giapponesi, gli scambi nel mercato obbligazionario si sono assottigliati.

La modifica del controllo della curva dei rendimenti del Giappone

Per cercare di risolvere tutti questi problemi, la Bank of Japan a dicembre ha aumentato il tetto dei rendimenti del decennale allo 0,5% dallo 0,25, mantenendo invariati i tassi di interesse di riferimento sia a breve che a lungo termine. Kuroda ha affermato che la decisione è servita a migliorare il funzionamento del mercato, segnalando di voler creare le condizioni per rendimenti più elevati sul debito a lungo termine.

A tre mesi dall’inizio del mandato di Ueda, la BOJ ha dichiarato che avrebbe acquistato titoli di Stato a 10 anni ogni giorno all’1%, aumentando di fatto il limite di rendimento a quel livello. Ufficialmente, ha mantenuto l’obiettivo dello 0,5%, una mossa apparentemente progettata per frenare la speculazione sulla fine del programma. Ma adesso quel limite rappresenta un punto di riferimento, non un limite rigido.

La banca ha negato che la decisione fosse un precursore della fine del programma di YCC, ma alcuni investitori non sono convinti.

Perché le modifiche della politica della BOJ scioccano i mercati?

Il controllo della curva dei rendimenti del Giappone è il programma di stimolo monetario più ambizioso dei tempi moderni, per questo ogni sua modifica è in grado di inviare onde d’urto in tutto il mondo. I massicci stimoli hanno trasformato la BOJ nel più grande proprietario di azioni e titoli di Stato in Giappone e l’hanno resa l’ultima grande ancora di tassi di interesse ultra bassi nel mondo.

Gli investitori giapponesi hanno speso più di 3 trilioni di dollari all’estero alla ricerca di rendimenti più elevati. La normalizzazione delle politiche potrebbe spingere la liquidità giapponese ad abbandonare i mercati globali e tornare a casa.

Oltre ad essere i maggiori detentori stranieri del debito pubblico degli Stati Uniti, i fondi giapponesi hanno investimenti in qualsiasi cosa, dal debito sovrano brasiliano alle centrali elettriche europee e ai prestiti ad alto rischio.

La speculazione di un cambiamento più significativo, come l’abbandono del programma di YCC, potrebbe rafforzare lo yen e infliggere un duro colpo ai mercati obbligazionari in cui gli investitori giapponesi detengono partecipazioni significative. Ciò potrebbe includere Australia, Francia e Stati Uniti.

ARTICOLI CORRELATI:

Ueda sostiene la politica accomodante della Bank of Japan

La Bank of Japan mantiene invariata la sua politica accomodante

Cambio di politica Bank of Japan: aumentano gli spread

Bank of Japan sorprende i mercati con la modifica del programma di YCC