L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Perché l’inflazione è così persistente?

Gli squilibri post-pandemia hanno portato l’inflazione a salire ben al di sopra dell’obiettivo a lungo termine dei politici. Gli aumenti dei prezzi continuano ad essere una delle principali preoccupazioni di famiglie, imprese e responsabili politici. Ma perché l’inflazione post-pandemia si è rivelata così persistente?

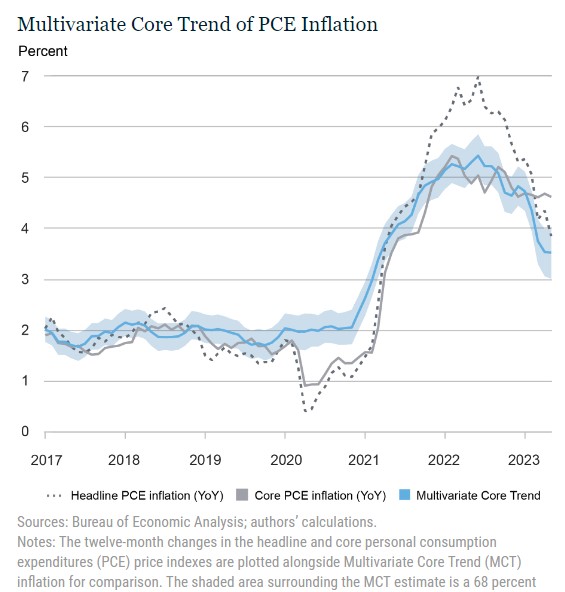

Nel 2022, gli economisti della Federal Reserve di New York hanno introdotto una misura progettata per analizzare le pressioni inflazionistiche emerse a metà del 2021 e per capire le fonti della sua persistenza. Questa misura, chiamata inflazione Multivariate Core Trend (MCT), analizza se l’inflazione è di breve durata o persistente e se è concentrata in particolari settori economici o su una base ampia.

L’inflazione MCT è rimasta pressoché stabile per la maggior parte del 2020 nonostante un calo visibile dell’inflazione principale e della spesa per consumi personali (PCE) dovuta alla pandemia. All’inizio del 2021 la stima MCT ha iniziato a salire prima dell’inflazione core e ha raggiunto il picco a metà del 2022. Il suo declino da allora è stato più notevole a partire da marzo di quest’anno.

La misura MCT è ottenuta da un modello fattoriale dinamico stimato su dati mensili per i 17 settori principali dell’indice PCE. L’approccio scompone l’inflazione di ciascun settore come la somma di una tendenza comune, una tendenza specifica del settore, uno shock transitorio comune e uno shock transitorio specifico del settore.

Il framework MCT fornisce quindi una prospettiva settoriale delle pressioni inflazionistiche. Interpretando le dinamiche interconnesse di più settori, il modello aiuta a tracciare la misura in cui l’inflazione è un fenomeno di ampia portata e in quali settori rimane più ostinata. Allo stesso modo, aiuta a interpretare la natura e le fonti dell’impennata dell’inflazione e della sua recente moderazione.

Perché la misura di inflazione persistente è diversa da quella core?

La stima del modello Multivariate Core Trend si è attestata al 3,5% a maggio, dopo aver sperimentato una sostanziale moderazione nella prima parte dell’anno. Per riferimento, il tasso di inflazione core PCE a dodici mesi è al 4,6%.

Perché la stima dell’inflazione persistente è così diversa dall’inflazione core? Il modello MCT misura la componente persistente dell’inflazione core mese per mese rispetto al suo tasso a dodici mesi. Questo lo rende più tempestivo poiché gli shock transitori tendono a rimanere troppo a lungo nella misura a dodici mesi.

Inoltre, il modello MCT dà più peso ai settori che hanno relativamente pochi shock transitori (come alloggi e servizi di ristorazione) e meno peso ai settori che hanno grandi quantità di rumore (come autoveicoli e trasporti). Recentemente, i settori con valore di segnale elevato hanno registrato letture di bassa inflazione, portando a revisioni al ribasso delle loro tendenze. Allo stesso tempo, i settori con valore di segnale basso hanno registrato degli aumenti.

Il contributo settoriale alle variazioni dell’inflazione

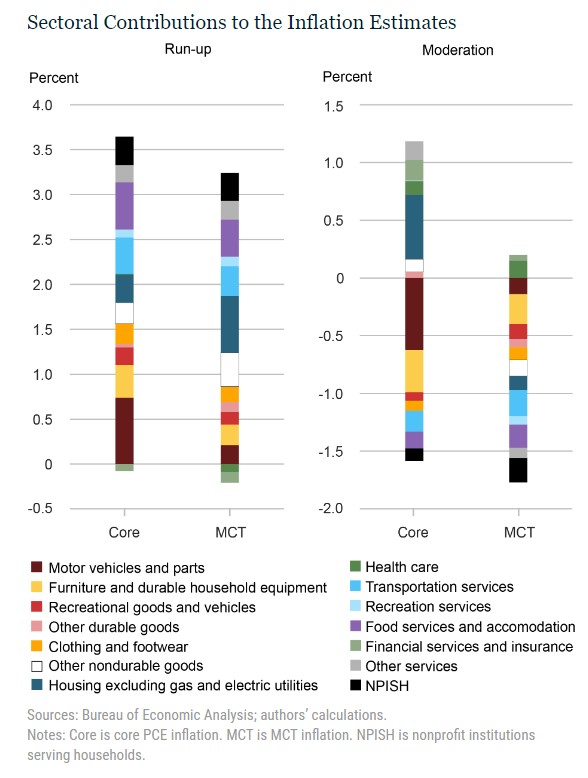

Nel grafico seguente si possono notare le differenze tra i contributi dei settori alla stima MCT ed i loro contributi all’inflazione core PCE. I due pannelli nel grafico confrontano la variazione di ciascuna misura nel periodo di aumento dell’inflazione (Run-up) e il periodo successivo al picco MCT (Moderazione).

In particolare, il pannello “Run-up” riporta il contributo di ciascun settore all’aumento del core PCE (barra di sinistra) e dell’inflazione MCT (barra di destra) nel periodo tra giugno 2021 e maggio 2022. Il contributo è misurato rispetto ai valori pre-pandemia (gennaio-dicembre 2019). Allo stesso modo, il pannello “Moderazione” sulla destra fornisce la scomposizione settoriale delle variazioni dell’inflazione core PCE e MCT da giugno 2022 (il mese del picco dell’inflazione complessiva).

Come illustra il grafico, la misura MCT prende più segnali dalla moderazione dell’inflazione nei servizi di ristorazione e alloggi rispetto all’inflazione core, e meno dalla moderazione dell’inflazione dei veicoli a motore. Notevole anche il diverso contributo dell’inflazione immobiliare. Nel periodo “Run-up”, l’inflazione immobiliare ha un contributo positivo maggiore alla stima MCT rispetto alla misura core PCE; nel periodo di moderazione, aggiunge ancora una pressione positiva alla lettura PCE, mentre contribuisce al calo della misura MCT.

Mentre il calo della tendenza dell’inflazione dall’inizio del 2023 è stato inizialmente dovuto al calo dell’inflazione aggregata dei beni di base e dei servizi non abitativi, è la moderazione dell’inflazione immobiliare su base mensile a spiegare gran parte del calo dell’inflazione persistente negli ultimi mesi. Questa moderazione, probabilmente dovuta ai prezzi dei nuovi contratti di affitto, è catturata più chiaramente dal modello MCT.

ARTICOLI CORRELATI:

La crescita dei salari guida davvero l’inflazione? Ecco cosa dice uno studio della Fed

La Fed non può domare l’inflazione senza causare una recessione, afferma uno studio

Quanto è “persistente” l’inflazione in USA?

Inflazione secolare: le tendenze globali che contribuiscono al cambiamento di regime inflazionistico