Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

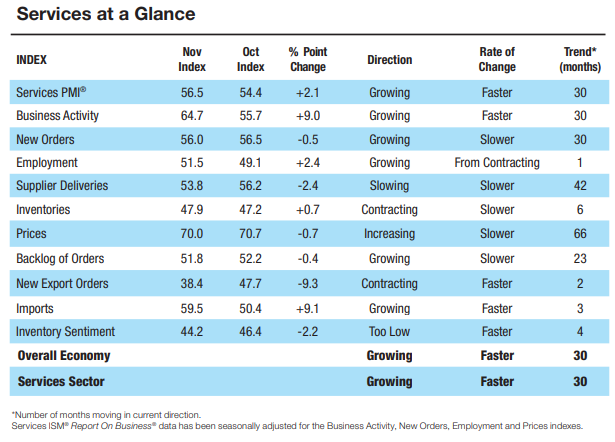

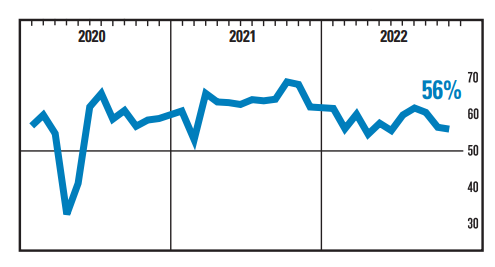

Il PMI dei Servizi USA aumenta inaspettatamente a novembre

L’attività commerciale dei fornitori di servizi statunitensi ha accelerato inaspettatamente a novembre. Il PMI dei servizi USA è salito a 56,5 il mese scorso da 54,4 di ottobre, battendo le proiezioni mediane che lo vedevano a 53,5. Letture superiori a 50 segnalano un’espansione. L’indice dell’attività commerciale ha raggiunto il livello più alto dalla fine del 2021, suggerendo che la maggior parte dell’economia rimane resiliente.

La lettura dei servizi contrasta con i dati manifatturieri, che hanno mostrato la scorsa settimana che l’attività delle fabbriche si è contratta per la prima volta da maggio 2020. I produttori statunitensi stanno risentendo del rallentamento dell’economia globale e di un eccesso di scorte presso alcuni rivenditori nazionali.

Tredici settori dei servizi hanno registrato una crescita a novembre, guidati da immobiliare, noleggio e leasing, estrazione mineraria e agricoltura, silvicoltura, pesca e caccia.

I sottoindici del PMI dei servizi USA

La misura dell’occupazione è migliorata a novembre, mentre l’indicatore dei nuovi ordini è sceso ai minimi da maggio. Il rallentamento dei nuovi ordini indica che l’attività potrebbe rallentare nei prossimi mesi mentre alcuni americani stringono la cinghia tra l’inflazione ancora elevata e l’aumento dei costi di indebitamento.

L’indice dei prezzi pagati è sceso ma rimane ben al di sopra dei livelli pre-pandemia, suggerendo che l’inflazione dei servizi potrebbe essere lenta a dissiparsi.

Il sottoindice delle scorte è salito a novembre, mostrando che le scorte stanno diminuendo ma a un ritmo più lento. Allo stesso tempo, l’indicatore del sentiment delle scorte è sceso al livello più basso da marzo e ha indicato che più fornitori di servizi considerano le scorte troppo basse rispetto all’attività commerciale.

La debolezza della domanda globale che ha colpito i produttori sta mettendo sotto pressione anche i fornitori di servizi statunitensi. L’indicatore ISM delle esportazioni di servizi è sceso a 38,4, il più basso dall’inizio della pandemia.

Nel segno che le pressioni sulla catena di approvvigionamento si stanno allentando, l’indice dei tempi di consegna è sceso al minimo da febbraio 2020, mentre gli ordini inevasi sono scesi per il quinto mese consecutivo al minimo da marzo 2021.

Cosa dicono gli intervistati?

- “Gli affari stanno andando bene e sono quasi tornati ai volumi pre-pandemia”. [Agricoltura, silvicoltura, pesca e caccia]

- “Le nuove richieste commerciali sono solide, con costi in costante aumento per materiali, vitto e alloggio”. [Costruzioni]

- “Il costo del carburante è calato ma stiamo ancora riscontrando carenze e ritardi nella catena di approvvigionamento”. [Servizi educativi]

- “Le previsioni di manodopera sono migliorate e siamo stati capaci di aumentare il carico di lavoro. Alcune categorie di prodotti medico/chirurgici rimangono limitate. [Assistenza sanitaria e assistenza sociale]

- “Le prospettive della domanda di servizi energetici rimangono molto forti.” [Estrazione]

- “I fornitori mantengono ancora tempi di consegna compresi tra gli 8 e i 12 mesi per i componenti semplici. Non vediamo un miglioramento nel 2023”. [Altri servizi]

- “Le opportunità di lavoro sembrano continuare a diminuire, ma con la domanda di talenti ancora elevata e la disponibilità ancora piuttosto scarsa, l’opportunità di crescita è ancora presente”. [Servizi professionali, scientifici e tecnici]

- “L’attività complessiva è stabile. L’occupazione è bassa e l’inflazione è inferiore rispetto al mese scorso. I problemi della catena di approvvigionamento si stanno stabilizzando”. [Commercio al dettaglio]

- “Stiamo iniziando a vedere più candidati di qualità superiore e siamo fiduciosi che la situazione cambierà nel primo trimestre del 2023. Ci sono ancora difficoltà con tempi di consegna più lunghi del solito.” [Trasporto e magazzinaggio]

- “I vincoli di approvvigionamento locali, regionali e nazionali continuano a creare complessità e sfide della catena di approvvigionamento”. [Utilities]

- “Il volume degli affari sembra stabilizzarsi sulla base di un confronto mese su mese”. [Commercio all’ingrosso]

Come si sono mossi i mercati?

Sembra che le buone notizie siano cattive notizie per le azioni in quanto manterranno elevato il rischio che i tassi potrebbero dover salire a livelli più alti.

Il sell off azionario si è esteso a tutti i principali settori dell’S&P 500, con circa il 95% delle società in rosso. Tesla Inc. è crollata di quasi il 6,5% quando Bloomberg News ha riferito che il colosso dei veicoli elettrici intende ridurre la produzione nella sua fabbrica di Shanghai. Le small-cap del Russell 2000 sono scese del 3%.

I titoli del Tesoro sono crollati lungo la curva, portando i rendimenti a 10 anni al 3,6%. Gli swap hanno mostrato aspettative più elevate su dove sarà il tasso terminale della Fed, con il mercato che indica un picco superiore al 5% a metà del 2023.

Il dollaro è salito fino allo 0,8%, interrompendo una serie di perdite di quattro giorni a seguito dei dati del PMI dei servizi USA dell’Institute for Supply Management. L’ampio rally del dollaro ha spinto al ribasso tutte le altre valute del G-10, con lo yen giapponese che ha registrato le peggiori performance.

ARTICOLI CORRELATI:

Black Friday 2022: tra eccesso di scorte e promozioni

Powell segnala il rallentamento del ritmo degli aumenti dei tassi a dicembre

Inflazione secolare: le tendenze globali che contribuiscono al cambiamento di regime inflazionistico

Inflazione statunitense sotto le aspettative a ottobre: salgono azioni e obbligazioni