L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Riunione BCE di Settembre: cosa aspettarsi?

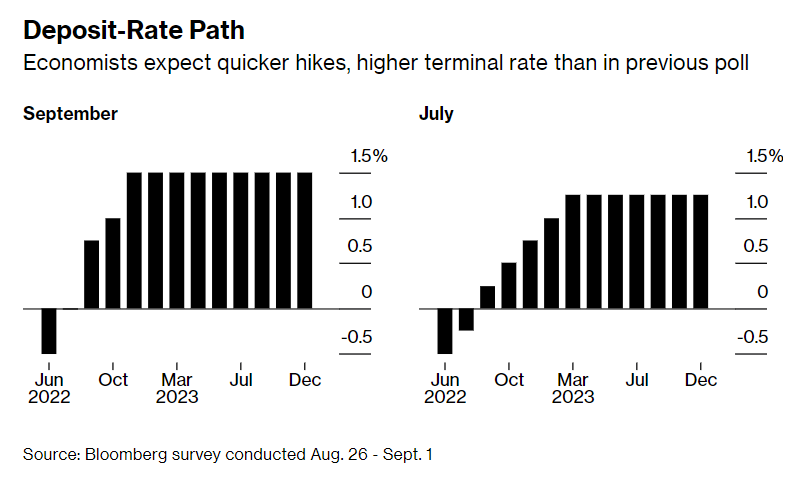

Gli economisti si aspettano un’azione più forte di quanto previsto in precedenza alla riunione della BCE di settembre. Dopo i dati record sull’inflazione, le previsioni sugli aumenti dei tassi sono aumentate. Sei membri del Consiglio direttivo hanno dichiarato pubblicamente di ritenere appropriata una variazione del tasso di oltre 50 punti base alla riunione della BCE di settembre. Al contempo, i mercati monetari scontano una probabilità di oltre il 60% di un aumento di 75 punti base, mantenendo le scommesse su un inasprimento di 170 punti base entro fine anno.

Altri funzionari della BCE preferiscono un approccio più moderato. Il capo economista Philip Lane questa settimana ha sollecitato un ritmo costante di aumenti dei tassi per ridurre al minimo il rischio di pause o interruzioni, mentre il membro del consiglio di amministrazione Fabio Panetta ha affermato che un’economia più debole aiuterebbe a calmare l’inflazione.

Con il continuo aumento dei prezzi dell’energia, una recessione in Euro Area è sempre più probabile nei prossimi trimestri. L’aumento del costo della vita sta indebolendo la domanda.

Le nuove previsioni per crescita economica e inflazione della BCE arriveranno alla riunione di settembre. L’inflazione dovrebbe rimanere al di sopra dell’obiettivo del 2% nel 2024 ma la gamma di previsioni è ampia. E’ difficile fare previsioni accurate in mezzo a questi livelli di incertezza.

Cosa si aspettano gli economisti?

Nonostante un aumento dei tassi d’interesse di 50 punti base a luglio, più di due terzi degli economisti intervistati nel sondaggio di Bloomberg affermano che la BCE ha agito troppo lentamente nella lotta contro l’inflazione. Adesso prevedono un tasso terminale più alto per il ciclo di inasprimento, che verrà raggiunto più rapidamente includendo un aumento di 75 punti base l’8 settembre.

Gli economisti e i mercati monetari suggeriscono che la BCE guarderà oltre la minaccia di una recessione incombente in Euro Area, dando la priorità alla lotta contro l’inflazione. Si aspettano quindi che la Lagarde invierà un messaggio hawkish alla riunione della BCE di settembre, poiché ha bisogno di mantenere la sua credibilità.

La maggioranza degli analisti intervistati prevede che il prodotto interno lordo dell’Euro Area si contrarrà per almeno due trimestri. Più della metà pensa che la recessione non durerà a lungo.

La maggioranza degli intervistati prevede che il Consiglio direttivo discuterà della riduzione del proprio bilancio entro la fine di marzo 2023, sebbene le stime su quando la BCE potrà iniziare a scaricare i suoi circa 5 trilioni di euro di obbligazioni in portafoglio variano ampiamente.

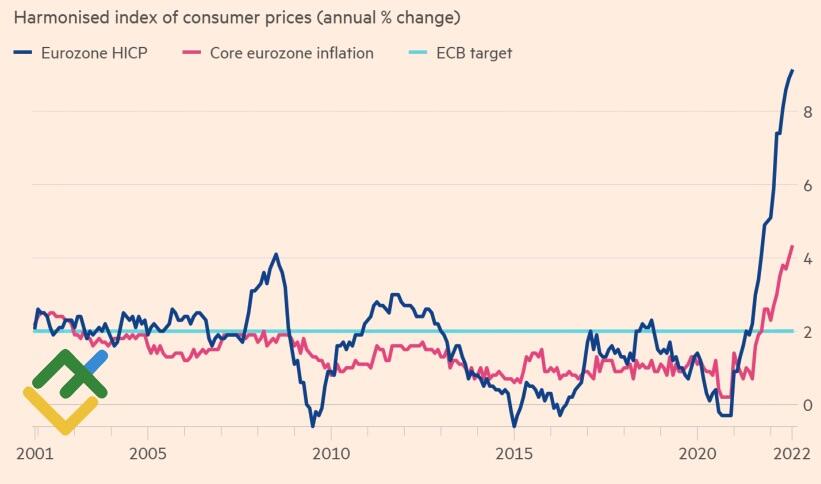

L’inflazione in Europa

L’inflazione in Euro Area ha raggiunto un altro massimo storico, rafforzando le argomentazioni per un ciclo di inasprimento più rapido e le scommesse su un aumento di 75 punti base alla riunione della BCE di settembre.

I prezzi al consumo nel blocco delle 19 nazioni sono aumentati del 9,1% rispetto a un anno fa ad agosto. L’inflazione core, che esclude gli effetti di cibo e energia, è salito a un nuovo massimo al 4,3%, evidenziando come le pressioni sui prezzi continuino a diventare sempre più diffuse.

L’aumento dei prezzi più rapido da quando l’euro è stato introdotto lascia i politici alla ricerca di un equilibrio delicato. I tassi devono essere aumentati sufficientemente per riportare l’inflazione verso l’obiettivo del 2%, ma senza ostacolare lo slancio economico. Inoltre la BCE deve avere un occhio di riguardo per i paesi maggiormente indebitati dell’Euro Area. A luglio la BCE ha presentato uno strumento per affrontare potenziali problemi sui mercati obbligazionari dei paesi che sono più suscettibili all’aumento dei costi di finanziamento.

La BCE sta inoltre implementando in modo flessibile reinvestimenti da 1,7 trilioni di euro di obbligazioni acquistate durante la pandemia per aiutare le nazioni in difficoltà. La metà dei proventi dei prossimi tre mesi dovrebbe essere investita nel debito italiano.

Il mercato obbligazionario e l’euro

Le obbligazioni europee sono scese sulla scia dell’aumento delle aspettative sui rialzi dei tassi della BCE. I rendimenti delle obbligazioni italiane a 10 anni hanno raggiunto il 4%. Anche il debito tedesco è scivolato, portando i rendimenti a due anni a un soffio dal picco di giugno.

Il premio che gli investitori richiedono per detenere il debito italiano è salito sopra i 230 punti base, vicino al livello che ha spinto la BCE ad annunciare il nuovo strumento anti-crisi.

Nel frattempo, l’euro sta flirtando con la soglia della parità con il dollaro. L’aumento dei tassi ha fatto ben poco per supportare la valuta comune. Piuttosto che la politica monetaria, sono le minacce di una recessione e i timori sui tagli dell’energia russa che stanno mettendo sotto pressione l’euro.

Nonostante i trader si stiano preparando per un rialzo dei tassi di un punto percentuale entro ottobre, è difficile contrastare tali dinamiche per la Banca centrale europea, anche se procederà con mosse aggressive.

ARTICOLI CORRELATI:

La crisi energetica in Europa: le interruzioni del Nord Stream

La BCE ha aumentato i tassi di 50 punti base a sorpresa

Riunione della BCE: termine degli acquisti e nuove proiezioni