L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Si prospetta una crisi del debito per le economie sviluppate

Un’impennata dei costi di finanziamento dei governi ha messo sotto i riflettori l’elevato debito, aumentando i timori di una crisi finanziaria globale. Gli investitori chiedono maggiori compensi per detenere obbligazioni a lungo termine e i politici sollecitano cautela sulle finanze pubbliche.

Le traiettorie del debito globale sono preoccupanti date le esigenze di spesa a lungo termine. I costi del cambiamento climatico, la spesa sanitaria e pensionistica a fronte dell’invecchiamento della popolazione e le politiche instabili comportano notevoli pressioni sulla spesa futura. Le crescenti tensioni geopolitiche si aggiungono ai costi.

Un ambiente con tassi più alti e meno supporto da parte delle banche centrali aumenta il rischio che un passo falso politico scateni una disfatta del mercato, come dimostrato dalla crisi del “mini budget” del 2022 nel Regno Unito.

Livelli di debito preoccupanti

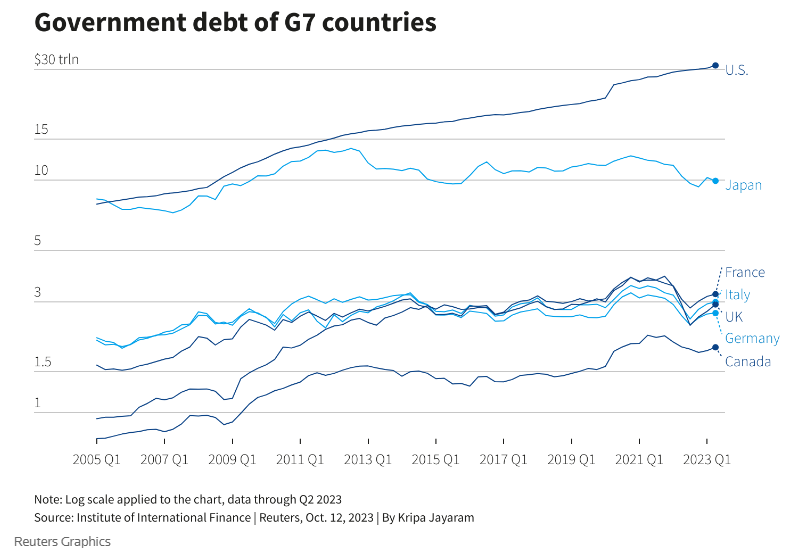

Il debito globale ha raggiunto la cifra record di 307.000 miliardi di dollari. Oltre l’80% dell’aumento di 10.000 miliardi di dollari nel primo semestre è venuto dalle economie sviluppate, secondo l’Institute of International Finance. Secondo l’istituto, i governi devono presentare piani fiscali credibili, aumentare le tasse e stimolare la crescita per mantenere le finanze gestibili.

Stati Uniti, Italia e Gran Bretagna, dove il debito è vicino o superiore al 100% della produzione, sono tra i paesi più preoccupanti.

Le dispute sul budget hanno danneggiato la credibilità degli Stati Uniti. Ad agosto di quest’anno Fitch Ratings ha declassato il debito sovrano statunitense da AAA a. AA+. I deficit di bilancio federali sono la norma dal 2001 per gli Stati Uniti. Ma lo scorso anno il deficit e le previsioni per i deficit futuri sono diventati inaspettatamente elevati.

In Europa, il debito italiano (che ammonta a 2.400 miliardi di euro) è al centro dell’attenzione. Il premio per il rischio del debito italiano è aumentato questo mese poiché il Fondo monetario internazionale ha tagliato la crescita e aumentato le previsioni sul deficit di bilancio. Esiste la possibilità che l’Italia perda il rating “investment grade”, con Moody’s che valuta il suo debito un gradino sopra la “spazzatura” con una prospettiva negativa. Un downgrade dell’Italia potrebbe avere ricadute significative sull’Europa meridionale.

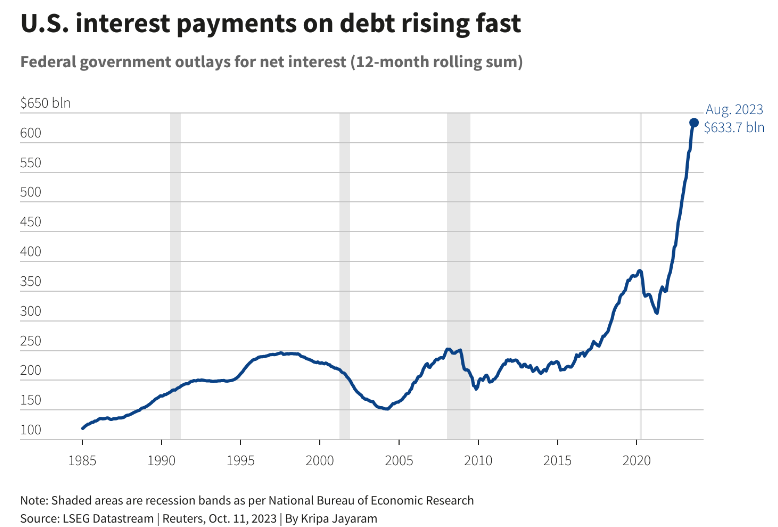

Gli interessi sul debito sono aumentati

I pagamenti degli interessi che i governi devono pagare sul proprio debito sono aumentati insieme ai tassi di interesse delle banche centrali.

Secondo le stime del Congressional Budget Office, la spesa netta per interessi degli Stati Uniti aumenterà dal 2,5% al 3,6% del PIL entro il 2033 e al 6,7% entro il 2053. L’Office for Budget Responsibility del Regno Unito prevede che i costi degli interessi saliranno al 7,8% delle entrate entro il 2027-28, dal 3,1% nel 2020-21. Anche la spesa per interessi della Germania è aumentata di 10 volte dal 2021, arrivando a quasi 40 miliardi di euro.

Gli Stati Uniti sono più a rischio

Secondo il il direttore della ricerca del Fondo monetario internazionale, la situazione fiscale degli Stati Uniti è la più preoccupante tra tutti i paesi del mondo. Ciò è in gran parte dovuto al ritmo rapido della spesa pubblica, con gli Stati Uniti che hanno già accumulato un deficit di 1,5 trilioni di dollari nei primi 11 mesi dell’anno fiscale.

Quest’anno, per la prima volta in assoluto, il debito federale totale ha superato i 33 trilioni di dollari. Ciò equivale a circa il 121% del PIL del 2022, ma si prevede che esploderà nei prossimi anni, con il rischio aggiuntivo che gli Stati Uniti possano andare in default sul proprio debito in appena 20 anni, hanno avvertito i ricercatori della Penn Wharton School.

Questo futuro comporta problemi in un contesto di tassi di interesse in aumento, con i tassi ora al livello più alto dal 2001, mentre la Fed mantiene un atteggiamento aggressivo nei confronti dell’inflazione. Ciò potrebbe portare i costi di finanziamento sul debito americano a un nuovo record entro il 2025, secondo gli strateghi di Goldman Sachs.

ARTICOLI CORRELATI:

Chi sono i bond vigilantes e perché potrebbero essere tornati?

I rendimenti delle obbligazioni italiane aumentano sottolineando le sfide del governo Meloni

La prima crisi finanziaria globale “moderna”

La crisi immobiliare porterà a una crisi finanziaria più ampia in Cina?