Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Le Swap Lines della Fed: cosa sono e a che cosa servono?

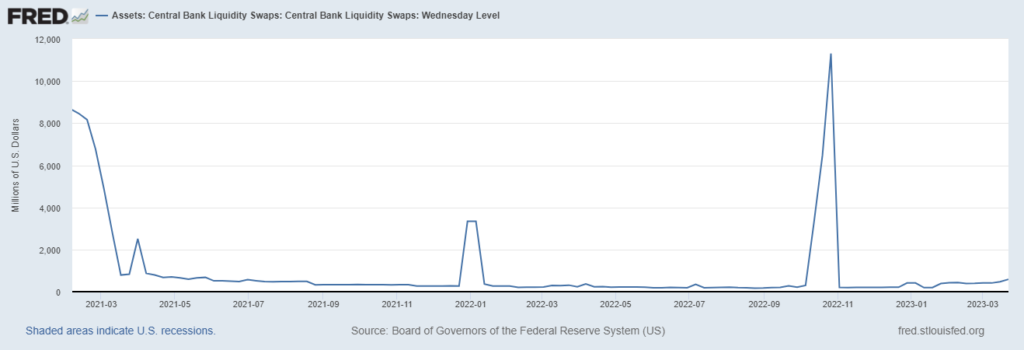

Le principali banche centrali hanno sfruttato le swap lines della Fed per soli 590,5 milioni di dollari la scorsa settimana, anche dopo che i funzionari si sono mossi per rendere disponibili le strutture quotidianamente alla luce delle turbolenze bancarie globali. La cifra è ben al di sotto dei livelli raggiunti all’inizio della pandemia nel 2020, suggerendo che non è in corso una grande corsa al contante da parte delle maggiori autorità monetarie globali. Ma cosa sono le swap lines della Fed e come funzionano?

Cosa sono le swap lines della Fed?

Poiché il mercato del finanziamento bancario è globale e ci sono stati episodi in cui è crollato, interrompendo la fornitura di credito alle famiglie e alle imprese, la Federal Reserve ha stipulato accordi per istituire linee di scambio di liquidità (swap lines) con una serie di banche centrali estere Sono stati istituiti due tipi di swap lines: linee di liquidità in dollari e linee di liquidità in valuta estera.

A cosa servono?

Le swap lines della Fed sono progettate per migliorare le condizioni di liquidità nei mercati dei finanziamenti in dollari negli Stati Uniti e all’estero, fornendo alle banche centrali estere la capacità di fornire finanziamenti in dollari statunitensi alle istituzioni nelle loro giurisdizioni durante i periodi di stress del mercato. Allo stesso modo, le linee di swap forniscono alla Federal Reserve la capacità di offrire liquidità in valuta estera alle istituzioni finanziarie statunitensi qualora ritenga che tali azioni siano appropriate. Questi accordi hanno contribuito ad allentare le tensioni sui mercati finanziari e a mitigarne gli effetti sulle condizioni economiche. Le linee di swap supportano quindi la stabilità finanziaria e fungono da backstop di liquidità.

Le linee di liquidità in dollari

In risposta alle crescenti pressioni nei mercati dei finanziamenti bancari, il FOMC ha annunciato nel dicembre 2007 di aver autorizzato linee di swap di liquidità in dollari con la Banca centrale europea e la Swiss National Bank per fornire liquidità in dollari USA ai mercati esteri. Ha successivamente autorizzato le swap lines con ciascuna delle seguenti banche centrali: Reserve Bank of Australia, Banco Central do Brasil, Bank of Canada, Danmarks Nationalbank, Bank of England, BCE, Bank of Japan, Bank of Korea, Banco de Mexico, Reserve Bank of New Zealand, Norges Bank, Monetary Authority of Singapore, Sveriges Riksbank e Swiss National Bank. Tali accordi sono terminati il 1 febbraio 2010.

Nel maggio 2010, il FOMC ha annunciato che, in risposta al riemergere di tensioni nei mercati del finanziamento a breve termine in dollari, aveva autorizzato le swap lines di liquidità in dollari con la Bank of Canada, la Bank of England, la BCE, la Bank of Japan e la Banca nazionale svizzera.

Nell’ottobre 2013, la Federal Reserve e queste banche centrali hanno annunciato che i loro accordi temporanei di swap di liquidità sarebbero stati convertiti in accordi permanenti che rimarranno in vigore fino a nuovo avviso.

Come funzionano le swap lines di liquidità?

Quando una banca centrale estera attinge alla sua linea di swap con la Federal Reserve, vende un determinato importo della sua valuta alla Fed in cambio di dollari al tasso di cambio prevalente sul mercato. Allo stesso tempo, la Federal Reserve e la banca centrale estera stipulano un accordo vincolante per una seconda transazione che obbliga la banca centrale estera a riacquistare la propria valuta in una data futura specificata allo stesso tasso di cambio. La seconda transazione annulla la prima. Al termine della seconda transazione, la banca centrale estera paga gli interessi alla Federal Reserve.

La Federal Reserve detiene la valuta estera in un conto presso la banca centrale estera. I dollari che la Federal Reserve fornisce sono depositati in un conto che la banca centrale straniera mantiene presso la Federal Reserve Bank di New York.

Quando la banca centrale estera presta i dollari che ottiene dalla sua linea di swap a istituzioni nella sua giurisdizione, i dollari vengono trasferiti dal conto della banca centrale estera presso la Federal Reserve al conto della banca che l’istituto mutuatario utilizza per compensare le sue transazioni in dollari. La banca centrale estera sopporta il rischio di credito associato ai prestiti che concede alle istituzioni nella sua giurisdizione.

Le swap lines in valuta estera

Nell’aprile 2009, la Federal Reserve ha annunciato linee di scambio di liquidità in valuta estera con la Bank of England, la BCE, la Bank of Japan e la Swiss National Bank. Le linee di swap in valuta estera avrebbero potuto sostenere le operazioni della Federal Reserve per affrontare le tensioni finanziarie fornendo liquidità alle istituzioni statunitensi in sterline per importi fino a 30 miliardi, in euro per importi fino a 80 miliardi, in yen per importi fino a ¥ 10 trilioni e in franchi svizzeri per importi fino a CHF 40 miliardi. Questi accordi sono terminati il 1 febbraio 2010.

Nel novembre 2011, la Federal Reserve ha annunciato di aver autorizzato linee temporanee di scambio di liquidità in valuta estera con la Bank of Canada, la Bank of England, la Bank of Japan, la BCE e la Swiss National Bank. Questi accordi sono stati stabiliti per fornire alla Federal Reserve la capacità di offrire liquidità alle istituzioni statunitensi nelle valute delle banche centrali controparti (vale a dire in dollari canadesi, sterline, yen, euro e franchi svizzeri). Le swap lines della Fed costituiscono una parte di una rete di linee di swap bilaterali tra le sei banche centrali, che consente la fornitura di liquidità in ciascuna giurisdizione in una qualsiasi delle sei valute qualora le banche centrali ritengano che le condizioni di mercato lo giustifichino.

Nell’ottobre 2013, la Federal Reserve e queste banche centrali hanno annunciato che i loro accordi di swap di liquidità sarebbero stati convertiti in accordi permanenti che rimarranno in vigore fino a nuovo avviso. Dalla loro istituzione iniziale nel 2009, ad eccezione di operazioni di prova di piccolo valore prestabilite, la Federal Reserve non ha attinto a nessuna delle linee di swap di liquidità in valuta estera.

ARTICOLI CORRELATI:

L’Overnight Reverse Repo della Fed: cos’è e perché ha raggiunto livelli record?

Il mercato di cui nessuno parla è forse il più importante: il Repo Market

Cosa è successo nel Repo Market a Settembre del 2019

Il rischio per il sistema finanziario derivante dai derivati valutari