Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

La Bank of England ritarderà il quantitative tightening per stabilizzare il mercato dei gilts

È probabile che la Bank of England ritarderà ulteriormente l’inizio del quantitative tightening (QT) per aiutare a stabilizzare il mercato dei gilts dopo le turbolenze innescate dal “mini” budget britannico.

In mezzo alla volatilità dei mercati, la BoE aveva già rimandato al 31 ottobre l’avvio del suo piano per vendere alcune delle sue partecipazioni in titoli di Stato. Il programma sarebbe dovuto originariamente iniziare il 6 ottobre.

Il Financial Times ha affermato di aver appreso che i funzionari della Bank of England sono giunti alla conclusione che sarà necessario ritardare ulteriormente il quantitative tightening dopo aver giudicato il mercato dei gilts in difficoltà.

Nessuno all’ufficio stampa della banca centrale è stato immediatamente disponibile a commentare il rapporto e il Financial Times non ha riferito da dove abbia ottenuto le informazioni.

Sabato il governatore della BoE Andrew Bailey ha dichiarato in un discorso che la banca centrale non sta utilizzando il suo stock di obbligazioni come strumento attivo di politica monetaria al momento ma è il suo tasso di riferimento ad essere il principale strumento politico.

I mercati finanziari britannici sono stati messi a dura prova da quando l’ex ministro delle finanze Kwasi Kwarteng ha annunciato una serie di tagli alle tasse senza dettagli su come sarebbero stati pagati.

Lunedì, il nuovo ministro delle finanze Jeremy Hunt ha demolito la maggior parte del piano economico del primo ministro Liz Truss e ha ridimensionato il suo vasto programma di sostegno energetico, facendo una storica inversione di marcia per cercare di arginare una drammatica perdita di fiducia degli investitori.

Il piano di quantitative tightening della Bank of England

La Bank of England ha quasi 840 miliardi di sterline (956 miliardi di dollari) di gilts nel suo bilancio, che sono cresciuti durante il quantitative easing implementato per più di un decennio per stimolare l’economia durante la crisi finanziaria globale e la pandemia.

La banca centrale aveva dichiarato che intendeva completare circa 80 miliardi di sterline di vendite attive il prossimo anno. Sebbene non sia un’enorme quantità in termini di emissione, gli analisti erano preoccupati per il segnale che avrebbe dato ai mercati già alle prese con la mancanza di fiducia degli investitori e un deterioramento della liquidità.

Un altro rinvio sarebbe l’ultimo segnale che la banca centrale è preoccupata per lo stato del mercato obbligazionario sulla scia di una svendita di gilts britannici a seguito del piano fiscale del primo ministro Liz Truss.

Il nuovo Cancelliere di Truss, Jeremy Hunt, lunedì ha rivisto le misure stabilite dal suo predecessore a settembre e presenterà il suo pacchetto completo il 31 ottobre.

La BOE venerdì ha terminato il suo piano di acquisto di obbligazioni di emergenza nei tempi previsti. Questo programma mirava a iniettare liquidità nei mercati per aiutare ad arrestare il crollo dei gilts e ad allentare la pressione sui fondi pensione.

Il cosiddetto quantitative tightening “passivo”, in cui le obbligazioni in scadenza possono uscire dal bilancio, è già in corso. Tuttavia, il processo è lento e irregolare vista la distribuzione delle scadenze.

L’aumento dei tassi della BoE

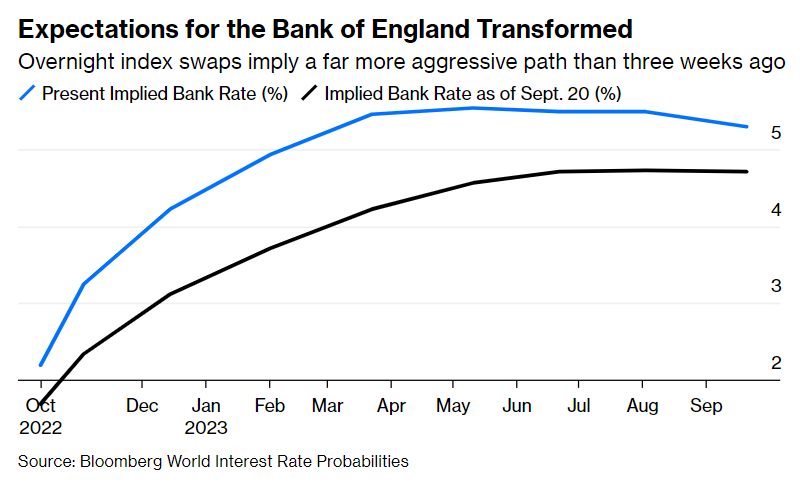

Da dicembre dell’anno scorso, la Bank of England ha alzato i tassi d’interesse sette volte consecutive. Gli investitori stanno valutando un aumento di almeno 1 punto percentuale il prossimo mese – il più grande aumento dal 1989 – e vedono il tasso di riferimento avvicinarsi al 6% entro maggio, dall’attuale 2,25%.

Il Comitato di politica monetaria emetterà la sua prossima decisione sui tassi di interesse il 3 novembre, alcuni giorni dopo la presentazione della strategia fiscale a medio termine del governo.

E’ fondamentale per la BOE attenersi al suo mandato sull’inflazione per mantenere la credibilità del quadro economico del Regno Unito.

La volatilità di mercato che ha seguito l’annuncio del piano di crescita sottolinea la necessità di rafforzare la credibilità del quadro istituzionale che governa le politiche macroeconomiche del Regno Unito.

La banca centrale ha anche responsabilità nei confronti della stabilità finanziaria. È qui che i funzionari politici devono essere molto più agili.

I rischi per la crescita e l’inflazione

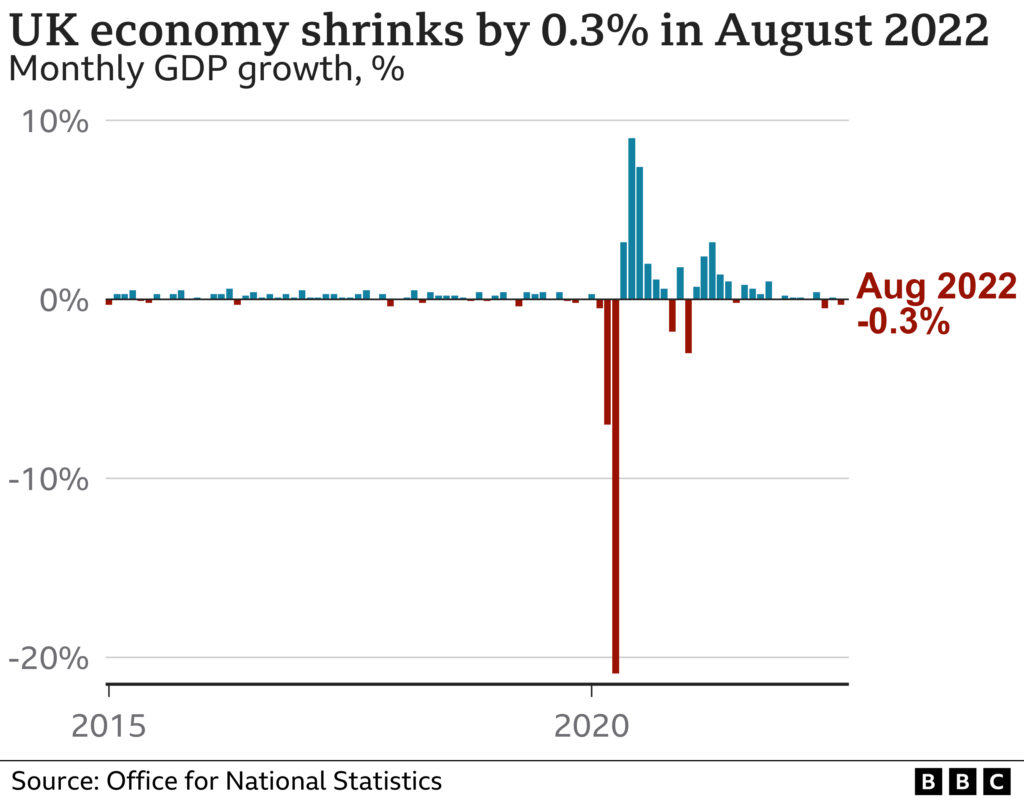

La situazione generale non è aiutata dalle condizioni dell’economia del Regno Unito. Anche prima della crisi dei gilts, il paese sembrava scivolare in recessione.

Bloomberg Economics stima che le turbolenze del mercato dalla fine di settembre toglieranno almeno un altro 1% alla crescita del prodotto interno lordo. Gli ultimi dati hanno mostrato che l’economia è scesa dello 0,3%, guidata da un calo dell’1,8% della produzione industriale.

La domanda è se un PIL più debole alteri le prospettive del comitato di politica monetaria alla sua prossima revisione economica del 3 novembre. Gran parte di ciò dipende da come verrà ricevuta la dichiarazione fiscale del Cancelliere il 31 ottobre.

I guadagni annuali dei prezzi sono già intorno al 10%. Tuttavia, gli eventi recenti significano che la BOE deve considerare attentamente i rischi di un aumento troppo grande dei tassi di interesse.

ARTICOLI CORRELATI:

Il crollo della sterlina ai minimi storici: che opzioni ha la Bank of England?