L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

Nuovo intervento della Bank of England nel mercato dei gilts: il piano di emergenza si avvicina al termine mentre esplode il caos

Ieri la Bank of England è stata costretta ad intervenire per stabilizzare il mercato dei gilts, rendendo nota l’intenzione di ampliare il suo programma di acquisto ai titoli di Stato indicizzati all’inflazione. Questa è già la seconda volta che la banca centrale del Regno Unito è intervenuta per salvare i mercati nelle ultime due settimane.

La BOE ha iniziato ad acquistare obbligazioni a lungo termine alla fine del mese scorso come misura di emergenza per garantire che i fondi pensione esposti alle cosiddette strategie di investimento guidate dalla responsabilità potessero sistemare le loro posizioni di liquidità.

Il crollo storico dei gilts è stato innescato dall’annuncio da parte del nuovo governo di tagli fiscali non finanziati pari a 45 miliardi di sterline.

Bailey ha chiarito che il programma di emergenza è stata l’ultima risorsa. I funzionari non hanno avuto altra scelta se non quella di iniziare ad acquistare il debito pubblico. Adesso, la politica della banca centrale del Regno Unito è contraddittoria: Bailey sta aumentando i tassi d’interesse mentre acquista gilt per preservare la stabilità finanziaria.

“La disfunzione in questo mercato e la prospettiva di dinamiche di vendita auto-rafforzanti rappresentano un rischio materiale per la stabilità finanziaria del Regno Unito”, ha affermato la banca centrale in una nota.

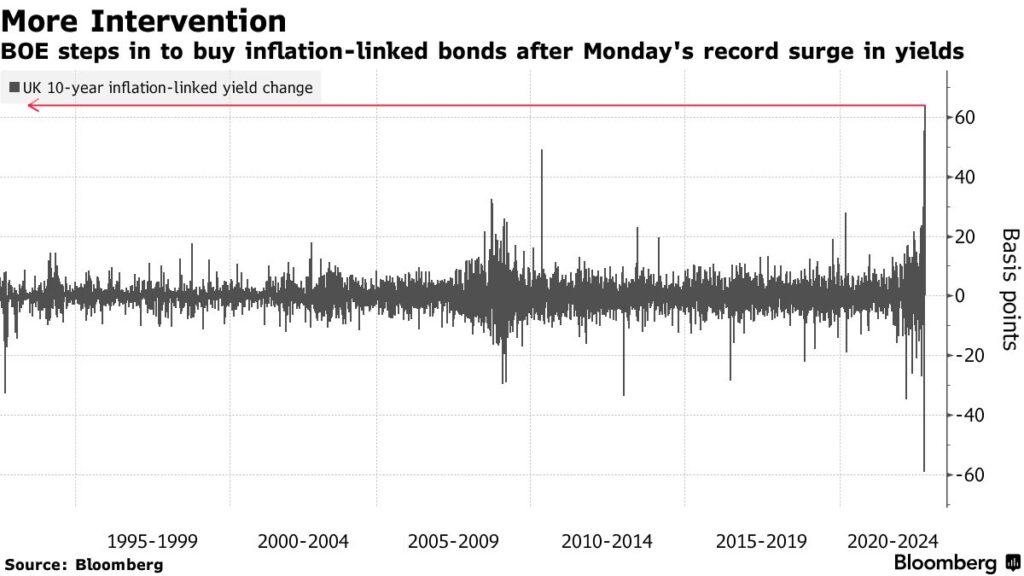

Il sell-off storico di gilts indicizzati all’inflazione

Nonostante il dietrofront di Liz Truss sul piano fiscale, i rendimenti dei gilt a 10 anni indicizzati all’inflazione sono aumentati di 64 punti base ieri, un record storico.

A seguito dell’intervento della Bank of England, i rendimenti sono scesi di ben 12 punti base mentre una vendita di 900 milioni di sterline di obbligazioni a 30 anni indicizzate all’inflazione da parte del governo ha visto un forte appetito degli investitori.

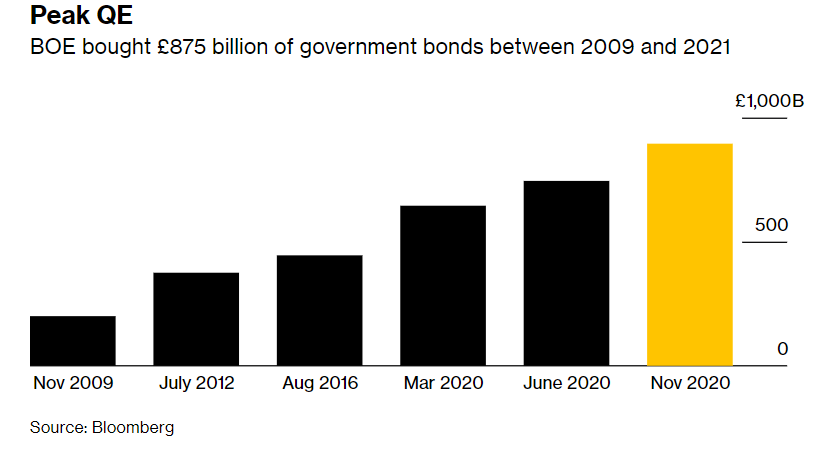

La decisione di acquistare titoli indicizzati all’inflazione è insolita per la banca centrale, che ha acquistato gilt convenzionali solo durante i precedenti programmi di quantitative easing. La BOE ha dichiarato martedì che assegnerà fino a 5 miliardi di sterline (5,51 miliardi di dollari) a gilt convenzionali e 5 miliardi di sterline a gilt indicizzati all’inflazione fino al termine del programma il 14 ottobre.

Quando terminerà il programma di emergenza della Bank of England?

Alcuni fondi pensione hanno affermato che gli interventi di acquisto di obbligazioni della BOE dovrebbero essere estesi fino alla fine del mese, se non oltre. Altri hanno suggerito l’adozione di misure aggiuntive per gestire la volatilità del mercato in caso di conclusione degli acquisti.

Il governatore Andrew Bailey ha posto le basi per un’ulteriore pressione sugli asset nel Regno Unito dopo aver avvertito i gestori di fondi pensione che hanno tempo fino alla fine di questa settimana per mettere a posto le loro posizioni di liquidità prima che la banca centrale interrompa il suo sostegno al mercato.

I trader e gli investitori hanno reagito rapidamente, spingendo i rendimenti delle obbligazioni al rialzo e le azioni al ribasso. Nessuna asset class è stata risparmiata poiché il sentiment di avversione al rischio ha rapidamente preso piede. La sterlina ha subito il peso maggiore delle perdite, scambiando al di sotto dell’1,10 contro il dollaro.

Il pound è salito dopo che un rapporto del Financial Times ha respinto i commenti del governatore della Bank of England, che sembrerebbe aver segnalato in privato ai banchieri che potrebbe estendere il programma di acquisto di obbligazioni oltre la scadenza di venerdì.

Secondo il Financial Times, la BOE deciderà se estendere o meno il programma di emergenza in questi giorni e valuterà se i gestori di fondi avranno accumulato riserve di liquidità sufficienti per soddisfare le margin call.

Il rinvio del quantitative tightening

La Bank of England potrebbe essere costretta a respingere il piano tanto atteso per iniziare a vendere obbligazioni. La banca centrale ha già posticipato a fine mese il suo programma di quantitative tightening. Molti investitori e analisti stanno scommettendo che le vendite di obbligazioni saranno ritardate ancora di più per via delle turbolenze di mercato.

Un lungo ritardo potrebbe gettare nello scompiglio i piani meticolosamente stabiliti dalla BOE per ridurre il suo bilancio pari a 800 miliardi di sterline.

Prima del rinvio delle vendite di obbligazioni, i funzionari avevano ripetutamente sottolineato che ci sarebbe stata una “soglia elevata” per ritardare l’inizio del QT. Solo condizioni di mercato nervose giustificavano un cambio dei piani.

Le vendite di obbligazioni dovrebbero iniziare il 31 ottobre, lo stesso giorno in cui il cancelliere Kwasi Kwarteng rilascerà un piano fiscale a medio termine. Secondo alcune stime, le attuali proposte vedrebbero un’offerta di gilt record sul mercato nei prossimi anni.

Visto che ritardare le vendite di obbligazioni è sgradevole per i responsabili politici, un’opzione potrebbe essere quella di modificare il piano attuale, che prevede la vendita uniforme di gilt su diverse scadenze. Ad esempio, la BoE potrebbe iniziare con la vendita di obbligazioni a breve termine. In fin dei conti, sono state le obbligazioni a più lunga scadenza le più colpite dalla recente disfatta.

ARTICOLI CORRELATI:

Il crollo della sterlina ai minimi storici: che opzioni ha la Bank of England?

L’avvertimento della Bank of England: una recessione è inevitabile!