Quando l’inflazione non molla: cosa cambia per tassi e mercati

USA – Prezzi alla produzione che accelerano, ciclo che rallenta a macchia di leopardo Negli Stati Uniti il dato che ha dominato la settimana è stato il PPI, perché ha rimesso tensione sul tema “quanto è davvero finita l’inflazione”. L’indice headline sale +2,9% a/a contro

Il nuovo equilibrio dei mercati: meno crescita, inflazione più lenta a scendere

USA – Crescita sotto attese, inflazione che non collabora Negli Stati Uniti la settimana mette insieme due segnali che complicano la vita alla Fed. La crescita rallenta più del previsto: il PIL del Q4 sale +1,4% annualizzato contro attese +2,5%, e lo shutdown viene stimato

Repricing dei tassi: cosa cambia davvero questa settimana

USA – Inflazione che scende, lavoro che regge: ecco perché i tagli tornano credibili Negli Stati Uniti il dato chiave della settimana è stato il CPI, perché ha tolto pressione alla Fed senza dare l’idea di un’economia che si sta rompendo. L’inflazione headline rallenta al

Sotto la superficie dei mercati: cosa dicono i dati

🇺🇸 USA – Il lavoro si svuota sotto la superficie Negli Stati Uniti il messaggio della settimana arriva tutto dal mercato del lavoro, ed è meno rassicurante di quanto sembri in headline. I JOLTS di dicembre scendono a 6,54 milioni di posizioni aperte, ben sotto

Mercati sotto la superficie: cosa raccontano davvero i dati

🇺🇸 USA – Fed ferma, dati misti e dollaro che torna a rafforzarsi Negli Stati Uniti il quadro si chiarisce ma non diventa più semplice. Il FOMC ha lasciato i tassi invariati nel range 3,5%–3,75%, con una decisione tutt’altro che unanime (10 voti contro 2),

Un rallentamento che non fa rumore: cosa sta succedendo davvero ai mercati

USA – Rallenta il ciclo, non il sistema Negli Stati Uniti il rallentamento è ormai evidente, ma continua a prendere una forma molto diversa da quella tipica delle fasi pre-recessive. Il mercato del lavoro resta il punto di tenuta del ciclo. Le nuove richieste di sussidi si

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 11

Le azioni hanno chiuso una settimana movimentata, con le oscillazioni amplificate da una raffica di opzioni in scadenza venerdì. Soprannominato il “triplo witching”, questo fenomeno trimestrale ha visto contratti legati ad azioni, opzioni su indici e futures per un valore sbalorditivo di 5,3 bilioni di dollari raggiungere la scadenza.

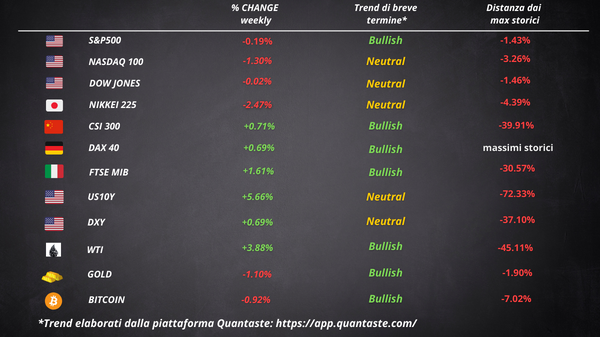

Tutti gli occhi erano puntati su questo evento, sullo sfondo del cruciale incontro politico della Fed della prossima settimana. Con la riaccelerazione dell’inflazione, si è acceso il dibattito sui piani di allentamento monetario della Fed per il 2024. Il mercato ha rapidamente ricalibrato le aspettative per i tagli dei tassi della Fed, rinviando il primo taglio alla riunione di luglio. In risposta, i rendimenti obbligazionari sono aumentati e i titoli del Tesoro a 10 anni hanno registrato la settimana peggiore di quest’anno.

Gli indici azionari sono scesi. Le small cap del Russell 2000 e il Nasdaq sono stati i peggiori della settimana. Tuttavia, i fondi azionari statunitensi sono rimasti una calamita per i capitali, raccogliendo ben 56 miliardi di dollari nella settimana terminata il 13 marzo. I piccoli trader hanno continuato a comprare opzioni rialziste, le azioni meme e le criptovalute hanno riconquistato i riflettori e gli spread creditizi sono rimasti al di sotto della media quinquennale.

Il dollaro ha vissuto la sua settimana migliore da metà gennaio, mentre l’oro ha registrato un calo dell’1%. Bitcoin ha chiuso con un rialzo marginale, ritornando sui 70.000 dollari. Il rame ha rubato la scena al petrolio, raggiungendo il livello più alto da febbraio dello scorso anno.

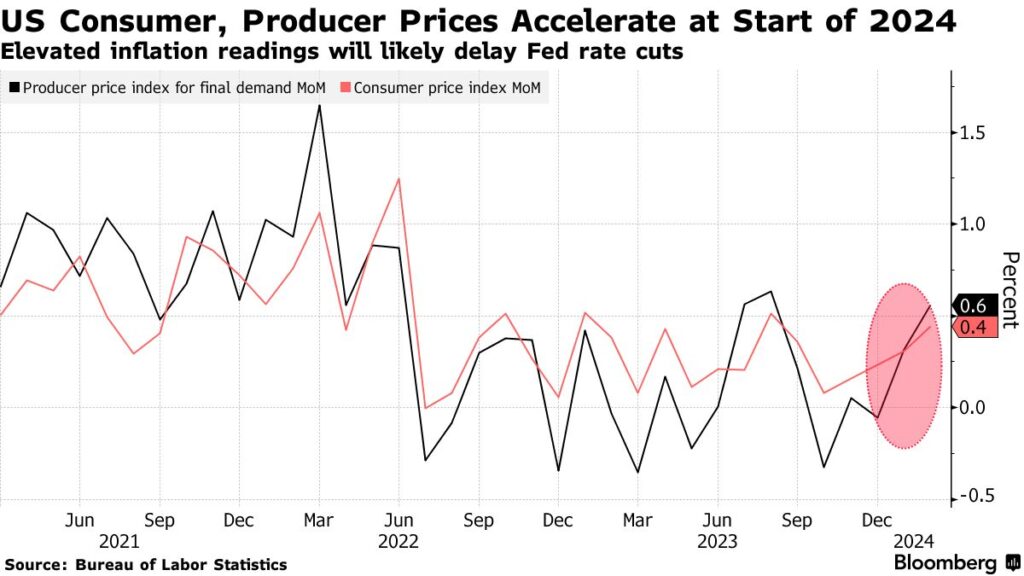

L’inflazione negli Stati Uniti aumenta ancora

L’inflazione sottostante negli Stati Uniti ha superato le aspettative per il secondo mese consecutivo. L’indice core dei prezzi al consumo, esclusi i costi alimentari ed energetici, è aumentato dello 0,4% da gennaio, mentre è salito del 3,8% rispetto a un anno fa. Febbraio ha visto un’impennata dei prezzi dei beni di prima necessità come auto usate, viaggi aerei e abbigliamento.

Scendendo in profondità, fattori peculiari hanno spinto verso l’alto l’indice dei prezzi al consumo, mascherando la più ampia tendenza al ribasso dell’inflazione complessiva. Nel mese di febbraio, i servizi di alloggio e trasporto hanno contribuito per l’85% all’aumento del CPI.

I prezzi pagati ai produttori statunitensi sono aumentati più del previsto, spinti dall’aumento dei costi del carburante e dei prodotti alimentari. Anche escludendo cibo e energia, l’inflazione all’ingrosso ha superato le stime.

Nonostante le recenti osservazioni del presidente Jerome Powell suggeriscano uno spostamento dei tassi quest’anno, la Fed rimane in attesa di un rallentamento più ampio dei prezzi prima di allentare le politiche. I nuovi dati sull’inflazione hanno fornito alla Fed ulteriori ragioni per rimandare i tagli dei tassi.

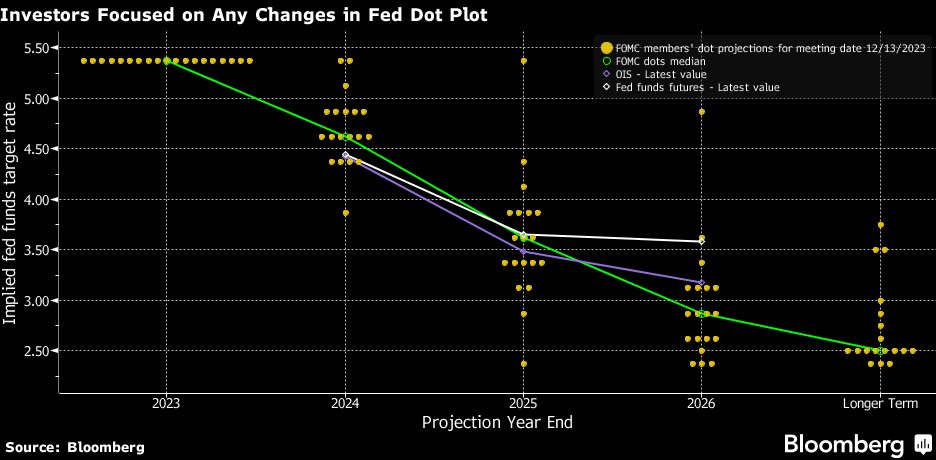

Riunione della Fed in vista

Dopo i recenti sviluppi sull’inflazione, tutti gli occhi sono puntati sull’imminente riunione della Fed, prevista per questo martedì e mercoledì. In particolare, gli investitori osserveranno se i politici rimarranno fedeli alle loro previsioni precedenti di tre riduzioni dei tassi quest’anno. Basterebbero solo due funzionari per spingere in alto il punto mediano del dot plot e passare a due tagli.

L’attenzione si estende anche oltre il 2024. A dicembre i politici avevano previsto tagli di un intero punto percentuale nel 2025. Le proiezioni del FOMC includono anche una stima del tasso ufficiale sul “lungo periodo”, visto come una sorta di proxy per il tasso neutrale, quello che non stimola né rallenta la crescita economica. La mediana dei politici del tasso a lungo termine è stata mantenuta al 2,5% o meno da prima della pandemia. Questo livello potrebbe essere troppo basso per riflettere correttamente le realtà attuali del mercato (l’aumento del debito federale, ad esempio).

Si prevede che i funzionari della Fed lasceranno i tassi invariati al massimo degli ultimi due decenni questa settimana.

Mentre la recente forza dell’inflazione e dei dati sull’occupazione hanno alimentato la narrativa secondo cui l’economia sta riaccelerando, i dati sulle vendite al dettaglio respingono questa idea. Il valore degli acquisti al dettaglio, non adeguato all’inflazione, è aumentato meno del previsto a febbraio, dopo le revisioni al ribasso dei due mesi precedenti.

Le cosiddette vendite del gruppo di controllo – utilizzate per calcolare il prodotto interno lordo – sono rimaste invariate a febbraio dopo essere diminuite nel mese precedente. La misura, che esclude i servizi di ristorazione, i concessionari di automobili, i negozi di materiali da costruzione e le stazioni di servizio, suggerisce un’attività economica più debole finora nel primo trimestre.

ARTICOLI CORRELATI:

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 10

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 09

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 08

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 07