Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Fed: Daly e Bostic vedono tassi oltre il 5% per “molto tempo”

Due funzionari della Fed hanno affermato lunedì che la banca centrale dovrà probabilmente aumentare i tassi di interesse oltre il 5% prima di fermarsi e mantenerli per un po’ di tempo.

“Dovremo solo mantenere la nostra determinazione”, ha detto al Rotary Club di Atlanta Raphael Bostic, presidente della Fed di Atlanta. “La Fed si è impegnata ad affrontare l’inflazione elevata e questo giustifica l’aumento dei tassi di interesse in un intervallo compreso tra il 5% e il 5,25% per eliminare la domanda in eccesso dall’economia”.

In seguito ha detto ai giornalisti che l’argomento per ridurre l’entità degli aumenti dei tassi della Fed a 25 punti base sarebbe rafforzato se i dati in uscita giovedì mostrassero un raffreddamento dei prezzi al consumo, a seguito delle prove che anche gli aumenti salariali hanno rallentato.

Anche Mary Daly, presidente della Fed di San Francisco, parlando in un’intervista in diretta streaming con il Wall Street Journal, ha affermato di aspettarsi che la Fed alzi i tassi di interesse oltre il 5%, anche se il livello finale non è chiaro e dipenderà dai dati in arrivo sull’inflazione. Né Bostic né Daly hanno un voto sulla politica quest’anno.

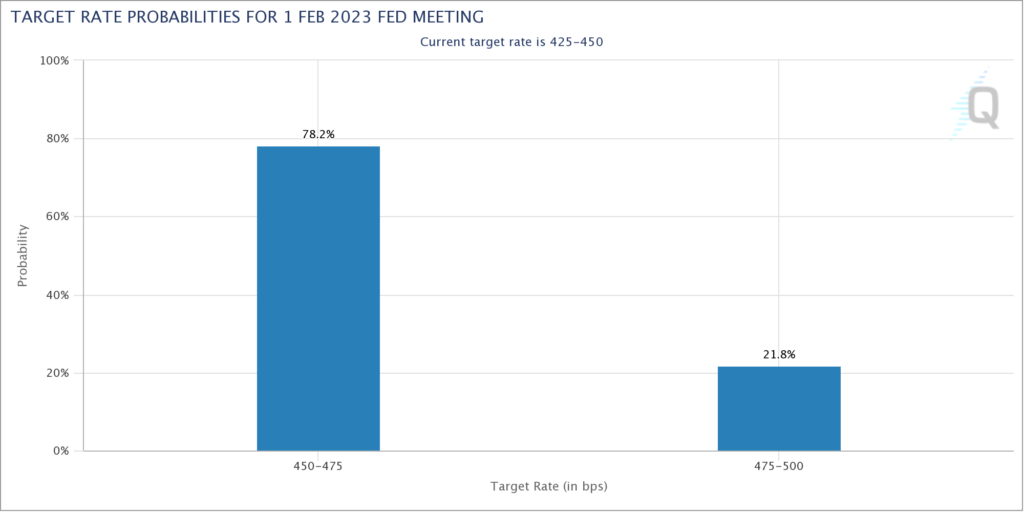

25 o 50 punti base?

I responsabili politici si incontreranno il 31 gennaio e il 1° febbraio. Si prevede che dichiareranno un altro rialzo dei tassi di 50 punti base o rallenteranno il ritmo con un aumento di un quarto di punto percentuale. I trader ritengono che quest’ultimo sia più probabile.

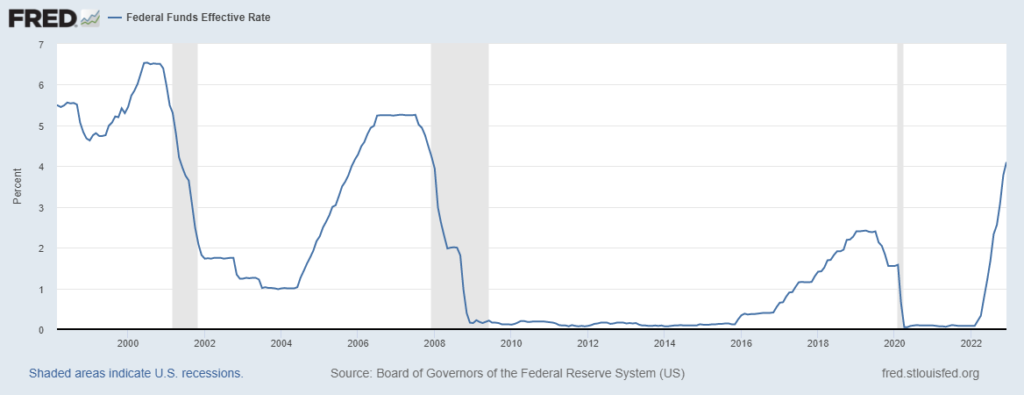

La Fed ha rallentato il suo ritmo di rialzo dei tassi durante la riunione di dicembre, sottolineando che è in arrivo un ulteriore inasprimento e che i costi di indebitamento rimarranno probabilmente a livelli elevati per un po’ di tempo per portare l’inflazione al di sotto dell’obiettivo del 2%. Il tasso di riferimento si trova al momento in un intervallo compreso tra il 4,25% e il 4,5%.

Bostic ha affermato che se i dati sull’indice dei prezzi al consumo previsti per giovedì mostrassero un allentamento delle pressioni inflazionistiche, ciò potrebbe rafforzare la tesi per ridurre l’entità degli aumenti dei tassi a 25 punti base.

“Se il CPI mostra lo stesso tipo di tendenza che abbiamo visto nel numero di posti di lavoro, ciò mi costringerà a prendere in considerazione più seriamente un aumento di 25 punti base”. Gli economisti prevedono che il CPI rallenti al 6,5% nell’anno fino a dicembre, dal 7,1% del mese precedente.

I dati del Dipartimento del lavoro pubblicati la scorsa settimana hanno mostrato che l’economia statunitense ha aggiunto 223.000 posti di lavoro a dicembre e il tasso di disoccupazione è sceso al 3,5%. Allo stesso tempo, la crescita dei salari è rallentata. La retribuzione oraria media negli Stati Uniti è aumentata dello 0,3% a dicembre rispetto al mese precedente e del 4,6% rispetto a dicembre 2021, entrambi al di sotto delle previsioni.

Tassi Fed oltre il 5%

Il presidente della Fed di Atlanta Raphael Bostic ha affermato che la banca centrale dovrebbe aumentare i tassi di interesse oltre il 5% entro l’inizio del secondo trimestre e rimanere a quel punto per “molto tempo”. “Dovremo solo mantenere la nostra determinazione”, ha detto lunedì.

“Non sostengo un pivot. Penso che dovremmo fermarci e restare lì, e lasciare che la politica funzioni”, ha detto. Le sue previsioni vedono tassi fermi per tutto il prossimo anno.

Daly il mese scorso ha affermato di vedere tassi restrittivi più a lungo di quanto previsto dai mercati. Ha affermato che mantenere il tasso fed funds al suo massimo per 11 mesi è un “punto di partenza ragionevole”. “Arrivare al tasso terminale con passaggi più graduali dà la possibilità di rispondere alle informazioni in arrivo”, ha detto Daly, che ha sottolineato più volte che è troppo presto per dichiarare vittoria sull’inflazione.

I verbali della riunione di dicembre

I verbali del FOMC di dicembre hanno indicato chiaramente che i funzionari sono più aggressivi di quanto scontato dal mercato. Se guardiamo al percorso previsto dal mercato per i tassi d’interesse, sono scontati circa 40 punti base di tagli quest’anno.

Nessun partecipante ha anticipato che sarebbe stato opportuno iniziare a ridurre i tassi nel 2023. Diversi membri hanno sottolineato l’importanza di comunicare chiaramente che un rallentamento del ritmo degli aumenti dei tassi non significa che la Fed non sia determinata a raggiungere il suo obiettivo di stabilità dei prezzi e nemmeno che l’inflazione si trovi già su un chiaro percorso discendente.

La Fed ha anche riconosciuto il rischio che un’errata percezione da parte del pubblico possa complicare i suoi sforzi per riportare l’inflazione al target attraverso un allentamento ingiustificato delle condizioni finanziarie.

ARTICOLI CORRELATI:

Guarda l’inflazione degli affitti per valutare la politica monetaria della Fed

“Pausa” o “pivot”: quale sarà il passo successivo della politica monetaria della Fed?

I crescenti timori che la politica monetaria della Fed possa causare una recessione