Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

I migliori Carry Trade del 2023

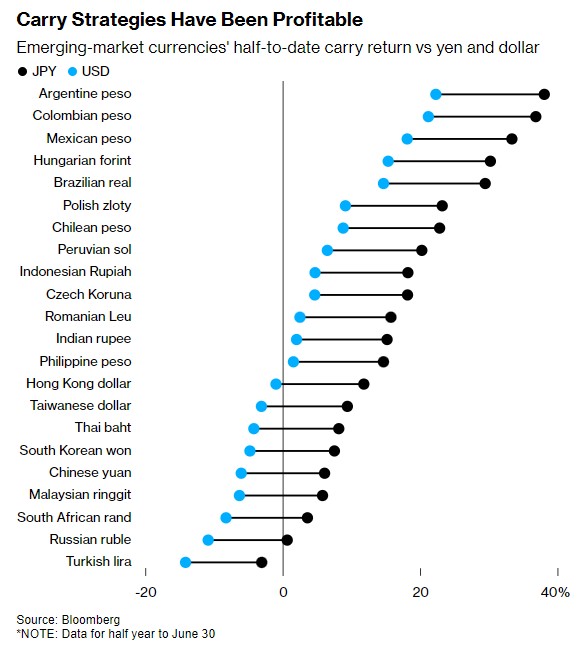

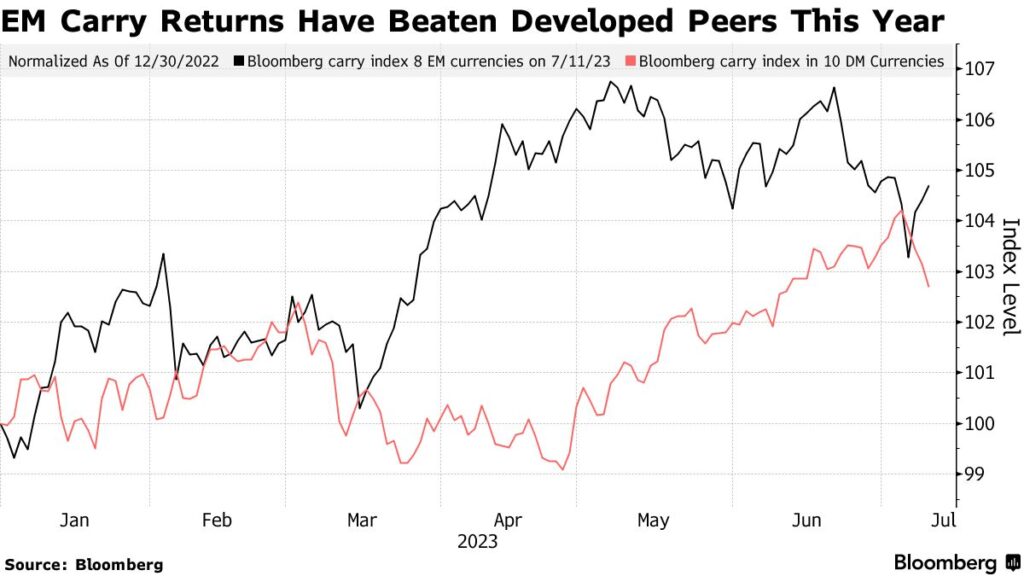

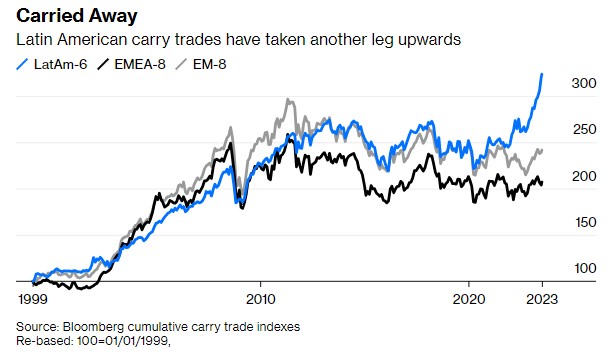

Il carry trade si è rivelato una delle strategie migliori nel 2023. Ma le cose potrebbero presto cambiare. Un cambiamento di politica della Bank of Japan che potrebbe rivalutare lo yen, valuta di finanziamento popolare nel carry trade, o un segnale che la Federal Reserve porterà l’economia statunitense in recessione, potrebbero minacciare l’ambiente estremamente favorevole per il carry trade portando ad un aumento della volatilità nel forex. Le grandi oscillazioni sono spesso dannose per la strategia di prendere in prestito in valute con tassi di interesse bassi per investire in valute con rendimenti più elevati.

Un indicatore medio del carry trade ha guadagnato il 5% nella prima metà dell’anno. La performance è stata particolarmente notevole per gli indici latinoamericani.

I carry trade con lo yen

Gli investitori che utilizzano lo yen giapponese hanno sovraperformato quelli che hanno preso in prestito dollari in tutti i mercati in via di sviluppo.

Il long su USD/JPY, uno dei carry trade più importanti, potrebbe subire una sostanziale riduzione una volta che i differenziali tra i tassi non saranno più al centro dell’attenzione. La Fed ha quasi finito con gli aumenti dei tassi mentre le pressioni inflazionistiche diminuiscono. L’inflazione in Giappone, invece, sta mostrando segni di vita e potrebbe presto innescare un aggiustamento della politica della Bank of Japan.

I carry trade tendono a essere ribaltati se le tendenze politiche comunemente ipotizzate si invertono inaspettatamente. Se negli Stati Uniti tornasse una politica monetaria più accomodante, il divario tra i tassi di interesse statunitensi e giapponesi, che ha pesato sullo yen in questo ciclo, si ridurrebbe.

Un’impennata della valuta giapponese questa settimana è stata collegata a prese di profitto nel carry trade e ad alcune coperture contro la possibilità che la BOJ modifichi la politica questo mese. Lo yen è salito per il settimo giorno consecutivo venerdì.

L’intaccatura della propensione al rischio è uno dei catalizzatori più probabili per lo scioglimento delle operazioni di carry trade. Ciò potrebbe accadere, ad esempio, se le aspettative di un cosiddetto scenario di atterraggio morbido venissero messe in discussione.

I carry trade con le valute emergenti

Un dollaro debole aiuta le operazioni di carry con i paesi emergenti che attualmente hanno tassi di interesse elevati. Le aspettative di un altro aumento della Fed dopo questo mese sono scese. Ciò ha ridotto il rischio di carry trade con le valute emergenti.

Data la performance molto migliore dell’inflazione dei mercati emergenti, il carry EM potrebbe aver raggiunto il picco nella maggior parte delle valute ad alto beta. I differenziali dei tassi di interesse con gli Stati Uniti hanno raggiunto un livello tale che l’inizio dell’allentamento monetario in paesi come il Cile e il Brasile nei prossimi mesi potrebbe fare poco per migliorare ulteriormente i rendimenti.

In ogni caso, il consenso degli analisti vede l’inizio dell’allentamento monetario in America Latina come un’opportunità di acquisto per gli investitori.

Le valute dei mercati emergenti nel complesso hanno mantenuto i loro guadagni di carry anche quando la lira turca è crollata. La valuta ha registrato una perdita di carry-trade di oltre il 14% solo nell’ultimo mese, quando il governo ha iniziato ad allentare i controlli sui cambi.

Il crollo della lira turca ha sottolineato che i tassi elevati da soli non sono sufficienti a garantire rendimenti succosi. Le valute hanno bisogno di buoni fondamentali economici e stabilità politica alle spalle.

I migliori carry trade del 2023

Le valute dei paesi con forti riserve, bilancia dei pagamenti e banche centrali prudenti sono ancora allettanti. Il peso messicano è una delle valute che potrebbe resistere bene. Anche i paesi come l’India, in cui le banche centrali possono sostenere la valuta, dovrebbero resistere bene.

Il peso colombiano, il real brasiliano e il rand sudafricano sono posizionati decentemente date le loro valutazioni favorevoli, ma potrebbe essere ancora su un percorso accidentato con politiche monetarie divergenti tra mercati emergenti e sviluppati.

Su base geografica, è molto probabile che l’Asia offra riparo. L’APAC potrebbe essere meno colpito rispetto all’America Latina e all’EMEA in caso di scioglimento dei carry trade poiché la maggior parte del posizionamento “affollato” è concentrato in America Latina.

ARTICOLI CORRELATI:

Carry Trade: quali sono i rischi?

La volatilità del forex e l’impatto delle banche centrali

Crollo lira turca: il nuovo ministro delle finanze necessita del sostegno di Erdogan