L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

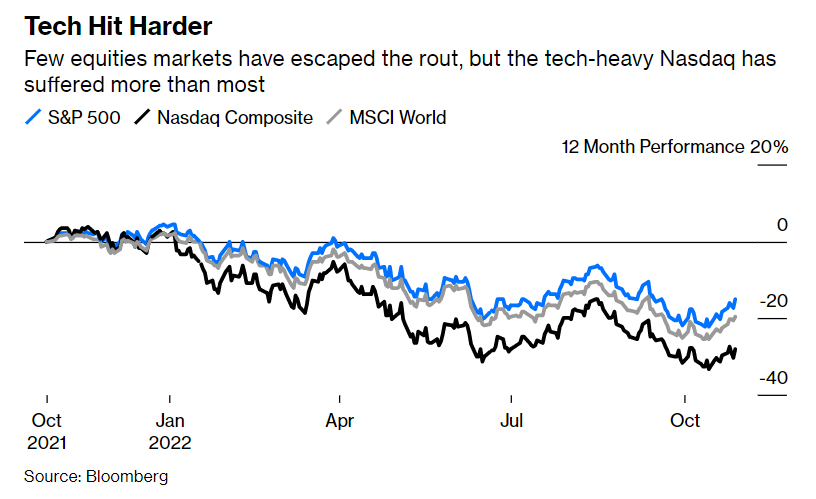

Le terribili performance delle Big Tech: ecco cosa fare se sei preoccupato per l’esposizione tecnologica del tuo portafoglio

Le Big Tech hanno avuto reazioni piuttosto brutali dopo l’uscita dei loro report sugli utili del terzo trimestre. La scorsa settimana è stata pessima per i grandi nomi della tecnologia, con Alphabet, Amazon, Meta e Microsoft che insieme hanno perso oltre $ 350 miliardi di valore di mercato. Sebbene l’esposizione tecnologica del portafoglio possa essere difficile da evitare, esistono dei modi per migliorare la diversificazione.

Una settimana terribile per le Big Tech

Dai semiconduttori e i social media all’informatica e al cloud, le più grandi aziende del mondo hanno messo in chiaro nei rapporti sugli utili la serie di sfide che stanno affrontando. La risposta degli investitori ai numeri sfavorevoli è stata la vendita massiccia di queste azioni.

La maggior parte dei più grandi nomi della tecnologia è riuscita a recuperare un po’ di terreno dalla scorsa settimana, spinta in parte dalle prestazioni relativamente sane di Apple. Insieme, le Big Tech raccontano la storia di un industria colpita da un dollaro forte, problemi della catena di approvvigionamento, inflazione fuori controllo e crescita economica in rallentamento.

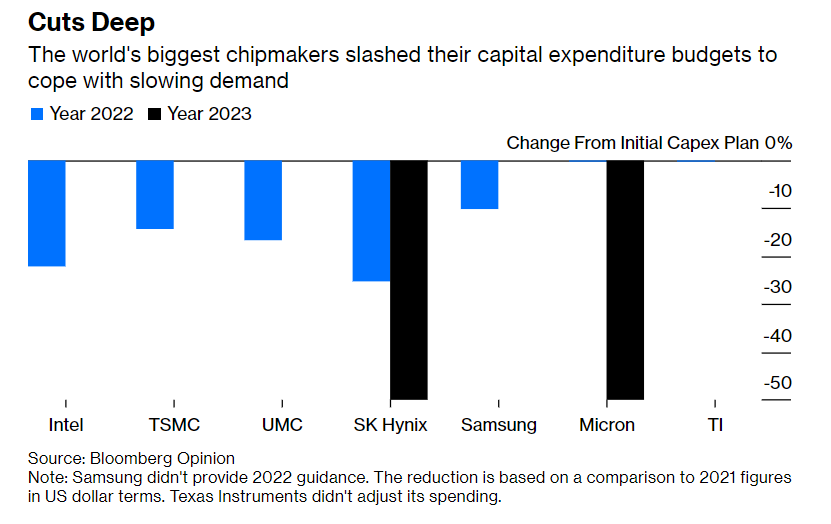

Semiconduttori

Il malessere nel settore dei semiconduttori può essere riassunto al meglio dal disastro che si sta verificando in Intel Corp., il più grande produttore di chip statunitense. In qualità di fornitore di componenti per computer e server, Intel è stata duramente colpita dal rallentamento della domanda e sta cercando disperatamente di tenere il passo con i rivali Taiwan Semiconductor Manufacturing Co. e Samsung Electronics Corp. Ma i tagli ai costi non arriveranno in tempo per aiutare i numeri del quarto trimestre.

Un anno fa, il mondo era a corto di chip e i fornitori si affrettavano ad acquistare attrezzature e aumentare la produzione. Nell’ultimo mese, i produttori di chip più grandi del mondo hanno ridotto collettivamente i budget del 2022 di oltre 16 miliardi di dollari e si stanno preparando a ridurre la spesa il prossimo anno.

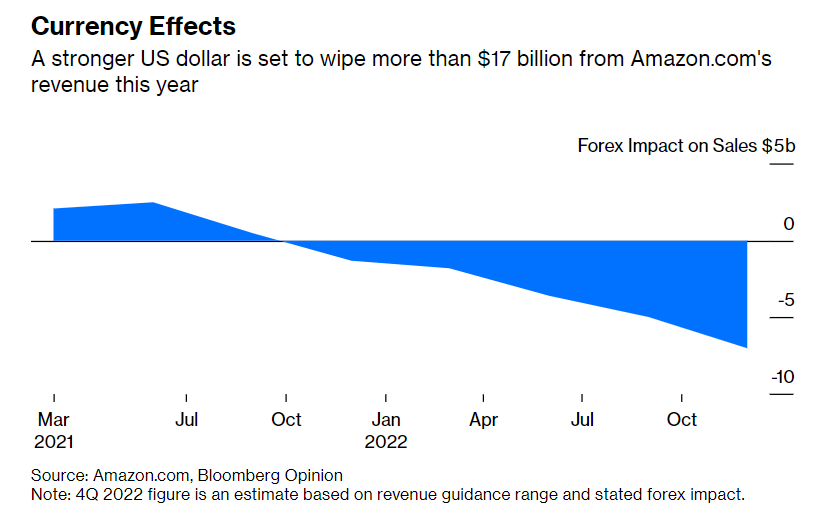

Amazon

Un tema ricorrente negli utili di questa stagione è stato l’impatto di un dollaro forte sui risultati delle aziende. Amazon è stata tra le aziende più colpite.

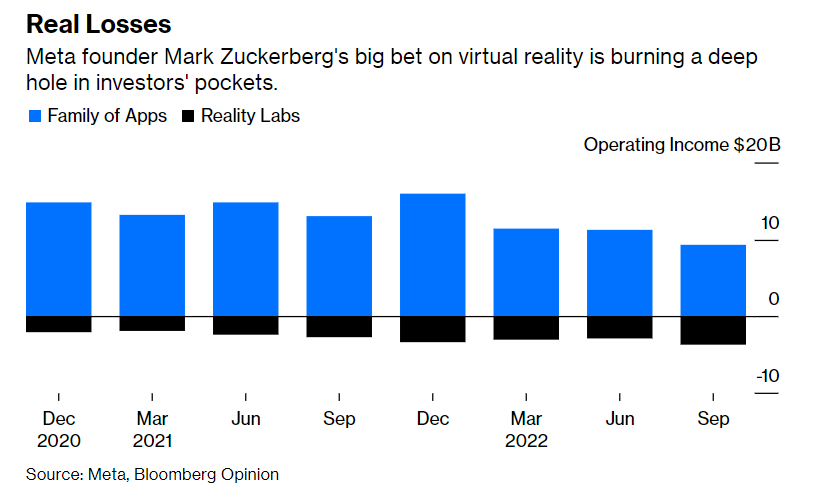

Meta

Meta Platforms è stata gravemente danneggiata dalle modifiche alle regole sulla privacy di Apple, che rende difficile il tracciamento degli utenti tra le app e quindi riduce i tassi pubblicitari. Sebbene il numero di utenti stia lentamente aumentando, le entrate medie per persona stanno scendendo.

Nel frattempo, la società di social media sta bruciando soldi per la sua divisione Reality Labs, la grande scommessa del fondatore Mark Zuckerberg sulla realtà virtuale e il metaverso che ha ispirato il cambio di nome dell’anno scorso. Quella direttrice di business ha perso più di $ 20 miliardi fino ad oggi e Zuckerberg ha detto agli investitori di aspettarsi ulteriori perdite.

Alphabet

Alphabet Inc. non sta andando così bene, ma almeno sta crescendo. Un aumento del 6,1% delle entrate del terzo trimestre è stato il più lento da giugno 2020 dopo la pandemia di Covid-19. Le sue divisioni pubblicitarie basate sulla ricerca di Google stanno superando le sue attività di affiliazione di rete e il servizio video YouTube, mentre i servizi cloud rimangono solidi.

Microsoft

In Microsoft Corp., una transizione decennale dal client computing, dove i ricavi sono direttamente legati alle vendite di computer e hardware per server, sta aiutando la società a resistere alla tempesta meglio della maggior parte dei suoi peers.

Le entrate per il periodo di settembre sono aumentate solo dell’11%, il ritmo più lento in cinque anni. Tuttavia, questo è un risultato migliore della maggior parte dei suoi colleghi tecnologici. Le offerte cloud e di produttività sono le ragioni principali di questa relativa forza. I clienti, sia consumer che aziendali, sono in qualche modo legati alla sua suite di prodotti Office.

Cosa fare se sei preoccupato per l’esposizione tecnologica del tuo portafoglio?

Gli investitori preoccupati per l’esposizione tecnologica del loro portafoglio possono trarre conforto dal fatto che l’attuale cambiamento non è lo stesso della bolla di internet del 2000. Una differenza fondamentale è che le Big Tech adesso sono più solide.

Il suggerimento comune dei consulenti finanziari per superare il colpo che queste aziende stanno infliggendo agli investitori è di non reagire in modo eccessivo. Tuttavia, sarebbe saggio controllare l’esposizione tecnologica del proprio portafoglio.

Sebbene gli investitori possano pensare di essere diversificati possedendo fondi diversi, in realtà potrebbero avere molte duplicazioni tra le partecipazioni e un’esposizione tecnologica maggiore di quella che pensano di avere.

Valuta il vero rischio del tuo portafoglio

La cosa più importante per un portafoglio è raggiungere un’allocazione che possa permettere di rimanere investito in qualunque scenario di mercato. Idealmente, dovresti avere un’allocazione sufficientemente diversificata, sia in termini settoriali che geografici, in modo da poter resistere a una recessione e all’aumento della volatilità.

Il vero rischio di ogni investitore può variare in base alle circostanze. Ad esempio, qualcuno che lavora nel settore tecnologico sta già assumendo rischi sostanziali al di fuori del proprio portafoglio poiché il suo reddito dipende da questo settore.

Cerca il valore

Per acquistare e detenere azioni a lungo termine, gli investitori dovrebbero progettare un’allocazione che sottopesi i titoli growth a favore di quelli che rientrano nella categoria value.

Le azioni growth sono in genere società con rapporti elevati tra valore di mercato e valore contabile. I titoli tecnologici hanno superato i titoli value dalla crisi finanziaria, ma ci sono segnali che è in corso una rivalutazione. Dal 1928, il rendimento delle azioni growth statunitensi è stato del 9,76% contro il 12,6% delle azioni value. Inoltre, i titoli value hanno sovraperformato la crescita anche nei mercati internazionali ed emergenti.

ARTICOLI CORRELATI:

L’effetto di un dollaro forte sui profitti delle aziende