L’Impatto di una Seconda Presidenza Trump sul Mondo delle Criptovalute

Le elezioni presidenziali negli Stati Uniti sono sempre più vicine e l’ipotesi di una seconda presidenza di Donald Trump sta suscitando molte discussioni nel settore delle criptovalute. I miner di Bitcoin e le aziende crypto potrebbero emergere come i maggiori vincitori di una rielezione di

Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

I segnali di capitolazione per individuare la fine del mercato ribassista sono difficili da trovare

Trovare segni di capitolazione a Wall Street mentre le azioni rimbalzano sta diventando sempre più difficile. Dopo una furiosa ondata di vendite e una ridotta propensione al rischio, il mercato azionario ha messo in scena un grande rimbalzo, con l’S&P 500 in rialzo di oltre il 6% in due giorni.

La capitolazione a Wall Street è molto simile alla capitolazione altrove: è una situazione in cui gli investitori si arrendono e vendono tutto. In poche parole, la capitolazione inizia quando il mercato continua a scendere per un po’ di tempo. Quando le perdite diventano troppo difficili da sopportare, gli investitori capitolano vendendo le loro partecipazioni. Il panic-selling porta sua volta a un calo ancora più forte dei prezzi.

Il culmine della capitolazione coincide con il bottom del mercato e, a posteriori, si rivela un ottimo momento per acquistare azioni. Logicamente, quando tutti corrono verso l’uscita, a vendere azioni rimane solo un piccolo gruppo di trader. In questo modo, si forma una specie di pavimento per il mercato.

Come si riconosce la capitolazione?

Uno degli indicatori di capitolazione è il volume di scambio molto elevato, che elimina gli investitori con una minore propensione al rischio lasciando solo le cosiddette “mani di diamante”, ovvero gli investitori che hanno la forza di continuare a detenere una posizione estremamente rischiosa.

Altri segni di capitolazione sono il rimbalzo del prezzo dopo che il panic selling ha fatto il suo corso e il raggiungimento di estremi negativi negli indicatori di sentiment degli investitori. Molti strumenti sono stati progettati per misurare il sentiment in modo da valutare i segni di capitolazione degli investitori. Essi utilizzano delle metriche sul posizionamento, il volume degli scambi e la volatilità.

Il bottom del mercato è quasi impossibile da prevedere. Spesso, gli investitori non riescono neanche a notare che il minimo è già stato raggiunto. Quindi la capitolazione può essere osservata solo con il senno di poi e non esistono segnali definitivi per riconoscerla.

Perché gli investitori capitolano?

Quando si tratta di panic selling, entrano in gioco i pregiudizi comportamentali. Il primo tra tutti è il recency bias, il pregiudizio del passato più recente. Quando cerchiamo di prevedere cosa accadrà in futuro, la nostra mente estrapola ciò che è accaduto di recente. Questo avviene perché il nostro cervello riesce a ricordare più facilmente quello che è appena accaduto rispetto a ciò che è accaduto in passato.

Sebbene questa scorciatoia funzioni bene nella vita di tutti i giorni, può farci attribuire un’importanza eccessiva agli eventi recenti quando prendiamo decisioni di investimento. Ad esempio, quando il nostro portafoglio scende del 10%, il recency bias ci fa pensare che continuerà a scendere.

La capitolazione è stata raggiunta?

Misurare lo stato di capitolazione è diventato il passatempo di Wall Street negli ultimi tempi, dopo che un crollo di nove mesi ha spazzato via $ 15 trilioni di valore. Mentre Deutsche Bank vede il posizionamento depresso come motivo di un potenziale rally di fine anno, Bank of America ha affermato che il sentiment ha ancora spazio per peggiorare.

Tra gli hedge fund seguiti da Morgan Stanley, la leva netta (un indicatore della propensione al rischio che tiene conto delle posizioni long rispetto a quelle short) ha toccato il minimo in 13 anni la scorsa settimana. Nel frattempo, i Commodity Trading Advisors hanno visto il loro posizionamento azionario avvicinarsi al minimo visto al culmine della crisi finanziaria globale, secondo i dati di JPMorgan.

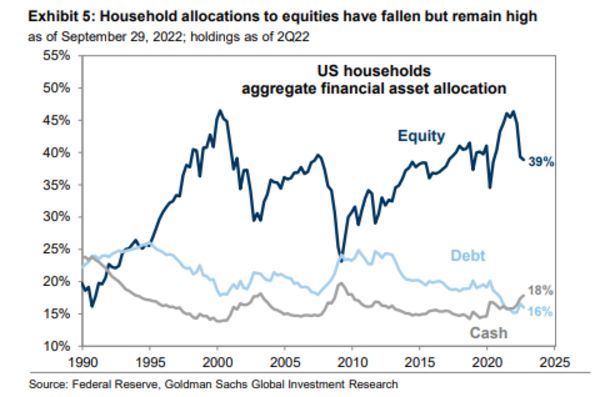

Allo stesso tempo, l’allocazione azionaria delle famiglie statunitensi si attesta al 39%, un livello ancora storicamente alto. Ciò suggerisce che le famiglie hanno ancora spazio per tagliare la loro proprietà azionaria.

In chiusura del mese di settembre, quando le azioni sono crollate a nuovi minimi, la corsa all’uscita era per lo più assente. Anche se gli investitori al dettaglio, sulla base delle stime di JPMorgan, hanno scaricato singoli titoli al ritmo più veloce nei dati risalenti al 2015, non c’è stato alcun segno di panic selling. Il volume degli scambi ha superato i 12 miliardi di azioni venerdì, rispetto ai 19 miliardi a metà giugno.

Anche la reazione del VIX, noto come l’indicatore della paura di Wall Street, è stata contenuta. Nonostante si sia alzato, il VIX non è riuscito a superare il massimo di giugno.

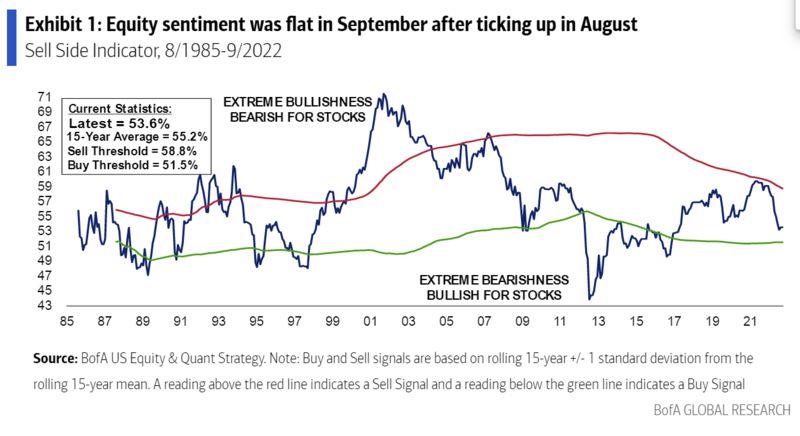

Il sentiment azionario è rimasto stabile a settembre anche se l’indice S&P 500 ha subito il peggior calo mensile da marzo 2020. Il Sell Side Indicator di Bank of America che traccia mensilmente il sentiment di Wall Street nei confronti delle azioni statunitensi sulla base delle raccomandazioni di asset allocation fornite alla banca e a Bloomberg, è rimasto sostanzialmente piatto a settembre al 53,6% nonostante il sell off del 9% dell’S&P 500. L’indicatore è attualmente in territorio “neutrale”.

Non c’è nessun segnale di panico nemmeno negli spread creditizi. Lo spread tra le obbligazioni societarie con rating BBB e i Treasury a 10 anni, pur essendo in aumento, non ha raggiunto i picchi precedenti visti in prossimità dei minimi di mercato. I principali bottom di mercato degli ultimi decenni hanno visto questo spread aumentare oltre il 2,3%.

ARTICOLI CORRELATI:

Il mercato ribassista è finito?

Abbiamo già visto il bottom del mercato?