Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Il mercato ribassista è finito?

Per capire se il mercato ribassista è finito è fondamentale osservare l’andamento dell’economia e degli utili aziendali. Come ben sappiamo, la Fed ha accelerato il suo ciclo di inasprimento per ripristinare la stabilità dei prezzi. In questo contesto, l’economia sta affrontando i rischi causati dal ritardo della politica monetaria.

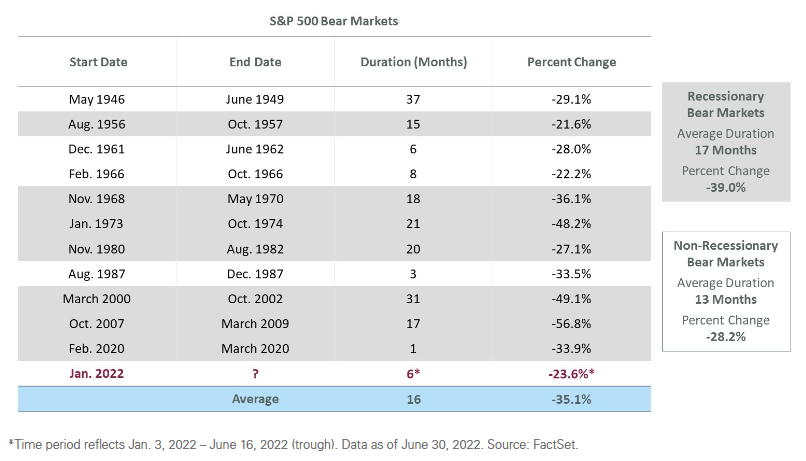

La storia suggerisce che potrebbe volerci ancora un po’ prima che i mercati vedano un rialzo sostenuto. Questo mercato ribassista è durato nove mesi finora, con l’S&P 500 che ha subito un calo del -23,6% da picco a minimo. Storicamente i mercati ribassisti tendono a durare 16 mesi e registrano in media un calo del 35%, con i drawdown peggiori durante le recessioni.

La maggior parte dei mercati ribassisti ha due componenti: l’aggiustamento dei multipli di mercato e la contrazione degli utili. In genere, il calo del P/E ratio da il via a un mercato ribassista. I multipli tendono ad abbassarsi ad ogni ciclo di inasprimento della Fed.

Finora nel 2022, il forward P/E ratio dell’S&P 500 si è ridotto a 16,8, da 21,3 a inizio anno. Anche se questa contrazione è equivalente a quella di alcuni dei maggiori ribassi semestrali della storia moderna, i multipli potrebbero diminuire ulteriormente. Il P/E medio raggiunto al bottom dei mercati ribassisti è di 11,9. Detto questo, gli ultimi 20 anni hanno visto importanti minimi di mercato con un P/E medio di 14,4, in parte a causa dei tassi di interesse più bassi.

La contrazione degli utili

La seconda tappa della maggior parte dei mercati ribassisti è caratterizzata dalla contrazione degli utili. L’attuale mercato ribassista è stato guidato principalmente dalla compressione dei multipli.

Gli analisti di Wall Street hanno leggermente ridotto le loro stime sugli utili eccessivamente ottimistiche negli ultimi mesi. Tuttavia, le loro prospettive rimangono ancora intorno ai massimi storici.

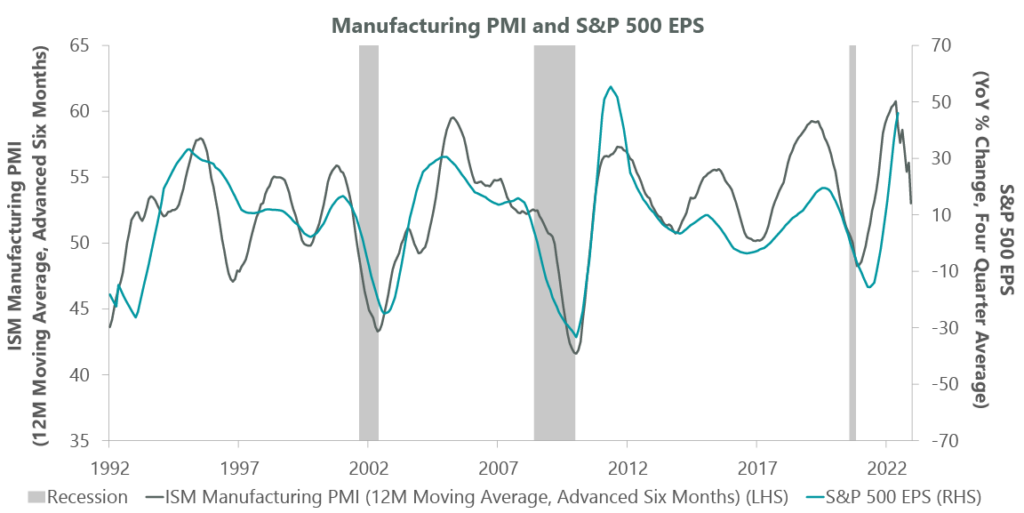

Un buon leading indicator degli utili aziendali è l’indice PMI, che tende a guidare gli utili dell’S&P 500 di circa sei mesi. Storicamente, il PMI dell’ISM è sceso al di sotto di 43, un livello tipicamente coerente con cali degli utili a due cifre, durante i mercati ribassisti che si sono verificati dopo i cicli di inasprimento della Fed. Se questa relazione dovesse reggere, il mercato ribassista potrebbe non essere finito.

L’inflazione e l’aumento dei tassi d’interesse

Un altro aspetto importante per valutare se il mercato ribassista è finito è l’inflazione. Più a lungo rimane elevata, maggiore è il rischio che le aspettative di inflazione si disancorino. L’attuale percorso di inasprimento della Fed è il secondo più aggressivo degli ultimi 65 anni.

Per va del ritardo dell’impatto della politica monetaria sull’economia, l’attuale stretta potrebbe non essere avvertita appieno per alcuni trimestri, momento in cui l’economia e l’inflazione potrebbero rallentare.

Powell ha discusso il suo impegno incondizionato per riportare l’inflazione all’obiettivo del 2%. La banca centrale è pronta a tollerare una maggiore disoccupazione e una crescita economica al di sotto del trend al fine di ripristinare la stabilità dei prezzi. Come hanno mostrato le proiezioni economiche della riunione di settembre, la Fed si aspetta che la disoccupazione aumenterà al 4,4% l’anno prossimo, dal 3,7% attuale.

Storicamente, non c’è mai stato un ciclo economico negli Stati Uniti in cui il tasso di disoccupazione è aumentato di oltre 0,5 punti percentuali dal suo minimo ciclico senza una recessione, una tendenza nota come regola Sahm.

Un soft landing è possibile?

Sebbene progettare un atterraggio morbido non sia un’impresa facile, soprattutto considerando il percorso previsto della politica monetaria, non è del tutto impossibile. Ci sono stati tre atterraggi morbidi dopo 13 cicli di inasprimento dal 1955: nel 1965, 1984 e 1994.

Nel valutare questi periodi, sembra che la salute del mercato del lavoro sia stata fondamentale. La sfida è raffreddare la domanda di lavoro senza fermarla completamente, con il risultato che la crescita dell’occupazione rallenta da livelli elevati ma rimane positiva.

Un altro percorso verso un atterraggio morbido potrebbe essere attraverso la stabilizzazione dei prezzi dell’energia e la moderazione dell’inflazione core. Inoltre, la salute del consumatore potrebbe rivelarsi decisiva, con gli individui che scavano nei propri risparmi o attingono al credito per mantenere la spesa.

Tuttavia, la posizione finanziaria delle famiglie sta cominciando a deteriorarsi anche se parte da una posizione storica forte. Il patrimonio netto delle famiglie è aumentato di $ 32,5 trilioni dalla fine del 2019 e la leva finanziaria delle famiglie è vicino ai minimi degli ultimi 50 anni. Inoltre, la crescita salariale rimane robusta.

La scarsità di manodopera nel ciclo attuale potrebbe rendere le aziende riluttanti a tagliare il personale. Storicamente, ci sono voluti tre anni prima che si verificasse una recessione dopo il picco dei margini aziendali, che nell’attuale ciclo si è verificato solo tre trimestri fa.

I mercati ribassisti rappresentano delle opportunità

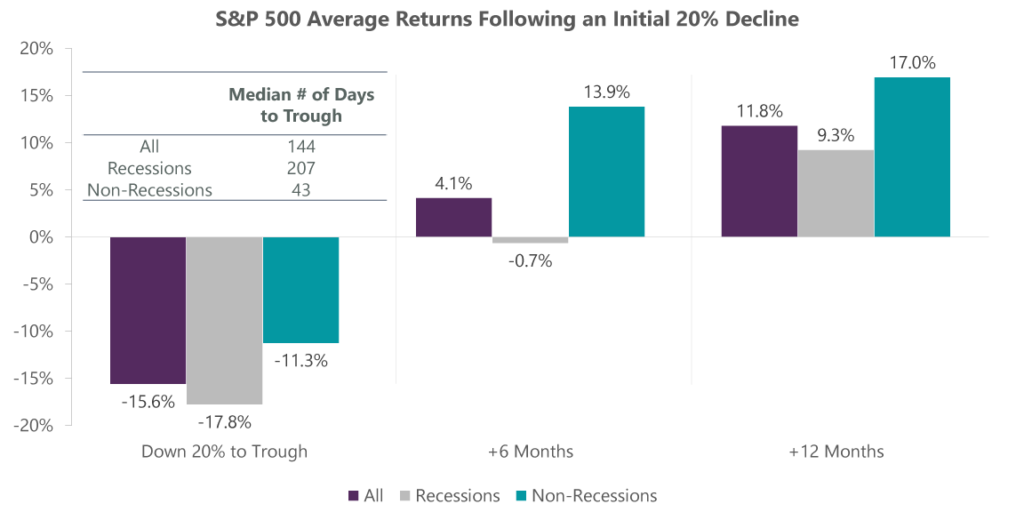

Indipendentemente dal fatto che raggiungiamo un atterraggio morbido, i mercati ribassisti sono stati storicamente buoni punti di ingresso per gli investitori di lungo termine.

Nei mercati ribassisti degli ultimi 80 anni, le azioni sono scese in media di un ulteriore 16% dopo aver superato la soglia del 20%. Il successivo ribasso è stato maggiore quando il mercato ribassista ha coinciso con una recessione. Le azioni sono scese in media di un ulteriore 11% durante i mercati ribassisti non recessivi. La buona notizia è che queste perdite aggiuntive vengono solitamente recuperate rapidamente, con un aumento medio del 12% nell’anno successivo al calo del 20%.

Molte domande rimangono senza risposta per quanto riguarda l’inflazione, la politica della Fed, i tassi di interesse, il rischio di recessione, le valutazioni e gli utili. Tutto ciò rende molto difficile affermare che il mercato ribassista sia finito. In ogni caso, il bottom del mercato sarà noto solo con il senno di poi.

ARTICOLI CORRELATI:

Quanto dura un mercato ribassista?

Siamo in un mercato ribassista? Analizziamo il sell-off attuale