Il mercato obbligazionario statunitense è passato rapidamente dall’allarme di una recessione al segnale che i tassi di interesse rimarranno più alti per un periodo più lungo. Per vedere il cambiamento nel sentiment, basta guardare l’irripidimento della curva dei rendimenti.

La curva dei rendimenti è il grafico che traccia il livello dei tassi di interesse sui titoli del Tesoro con scadenza da un mese a 30 anni. In tempi normali, la curva è inclinata al rialzo perché gli investitori richiedono rendimenti più elevati per compensare il rischio di tenere i propri soldi vincolati più a lungo. Ma prima delle recessioni, la curva si inverte perché i tassi solitamente scendono.

Quest’anno, la curva ha raggiunto l’inversione più profonda degli ultimi 40 anni, mentre crescevano i timori di una recessione. Ma da un po’ di tempo le cose sono cambiate. I rendimenti delle obbligazioni a più lunga scadenza si sono spinti decisamente al rialzo, avvicinandosi a quelli a breve termine.

Un movimento di questo tipo, noto come “irripidimento” o “dis-inversione”, può essere anch’esso un segnale di recessione. Questo perché, man mano che l’economia si avvicina alla recessione, i rendimenti a breve termine spesso scendono in previsione che la Federal Reserve inizi a tagliare i tassi di interesse, un fenomeno conosciuto come “bull steepening”. Ma questa volta quello che sta succedendo alla curva dei rendimenti è diverso. In questo post capirai perché l’attuale irripidimento della curva potrebbe presagire cattive notizie per l’economia.

Cosa sta facendo la curva dei rendimenti?

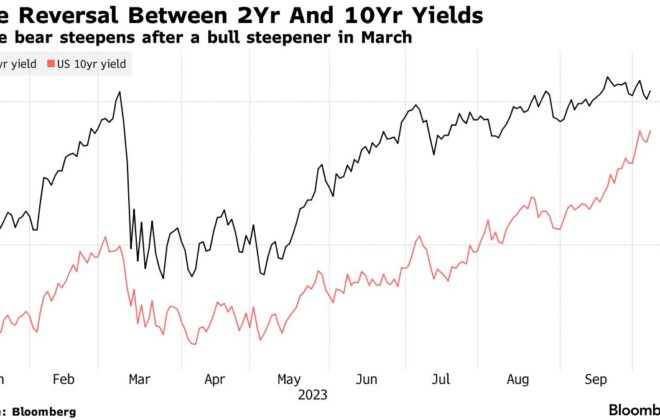

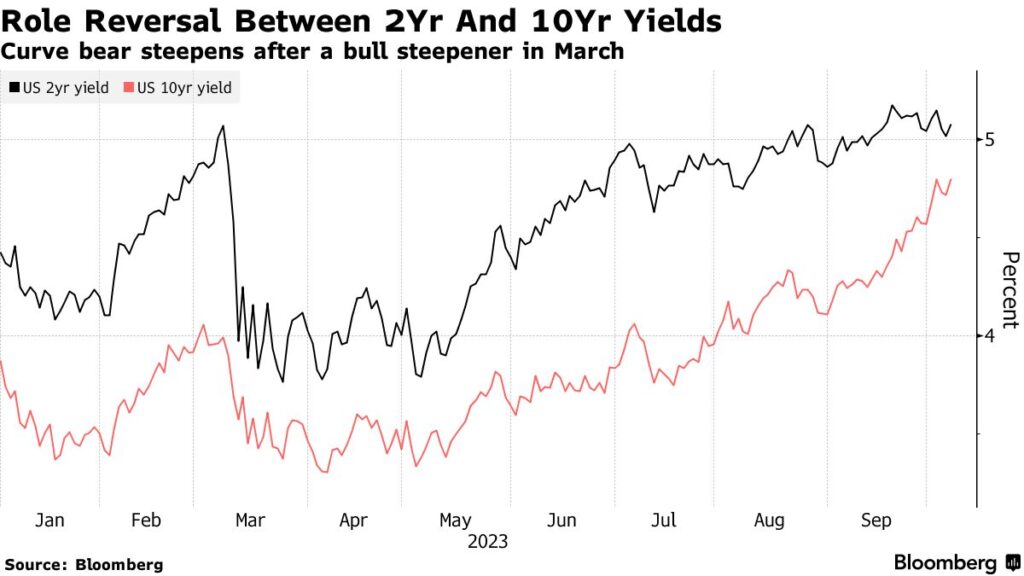

Invece di inclinarsi a causa del calo dei tassi a breve termine, la curva sta diventando più ripida perché i rendimenti a lungo termine sono in aumento. I rendimenti a breve termine, invece, si stanno mantenendo vicini ai livelli attualmente fissati dalla banca centrale. Questo processo è chiamato “bear-steepening” ed è in gran parte dovuto alla forza dell’economia statunitense e alla prospettiva che la Fed mantenga i tassi più alti più a lungo.

La recente impennata dei rendimenti a lungo termine ha eliminato l’inversione dalla curva. Ma alcuni segmenti che in passato hanno segnalato in anticipo le recessioni rimangono ancora invertiti. Ad esempio, i rendimenti dei titoli del Tesoro a tre mesi si trovano ancora circa 80 punti base al di sopra di quelli a 10 anni. Sebbene si tratti di circa la metà del divario di fine luglio, è ancora in linea con i livelli di inversione prima delle recessioni della crisi dei subprime e della bolla delle dot-com.

L’inversione della curva dei rendimenti può avere un impatto sul mondo reale perché comprime i margini di profitto delle banche, che prendono prestiti a tassi a breve termine e prestano a tassi a lungo termine. Dando loro meno incentivi a concedere prestiti, si può restringere il flusso del credito, rallentando l’economia.

Le differenza tra il “bull steepener” e il “bear steepener”

Di solito, l’inversione inizia a scomparire con l’avvicinarsi della recessione. I trader anticipano che la Fed inizierà a tagliare i tassi e i rendimenti a breve termine scendono. Un movimento del genere è stato osservato all’inizio di quest’anno, durante la crisi delle banche regionali statunitensi. In gergo, una mossa del genere è chiamata “bull steepener” perché i prezzi delle obbligazioni sono in aumento. In tal caso, la curva si sta normalizzando solo perché le obbligazioni a breve termine stanno aumentando più velocemente di quelle a più lungo termine. Di conseguenza, i rendimenti a breve termine scendono al di sotto di quelli a lungo termine.

La mossa recente, invece, è nota come “bear steepener”. I prezzi delle obbligazioni a più lunga scadenza sono in calo. Di conseguenza, i rendimenti a lungo termine stanno aumentando più velocemente di quelli a breve termine. Gli investitori stanno concludendo che la Fed non ha fretta di tagliare i tassi, data la forza dell’economia. I rendimenti delle obbligazioni a lungo termine stanno aumentando per riflettere tali aspettative. Oltre a ciò, l’offerta di buoni del Tesoro è aumentata mentre il deficit del governo federale continua a crescere, aumentando la pressione al ribasso sui prezzi delle obbligazioni a lungo termine.

Il bear steepening segnala una recessione

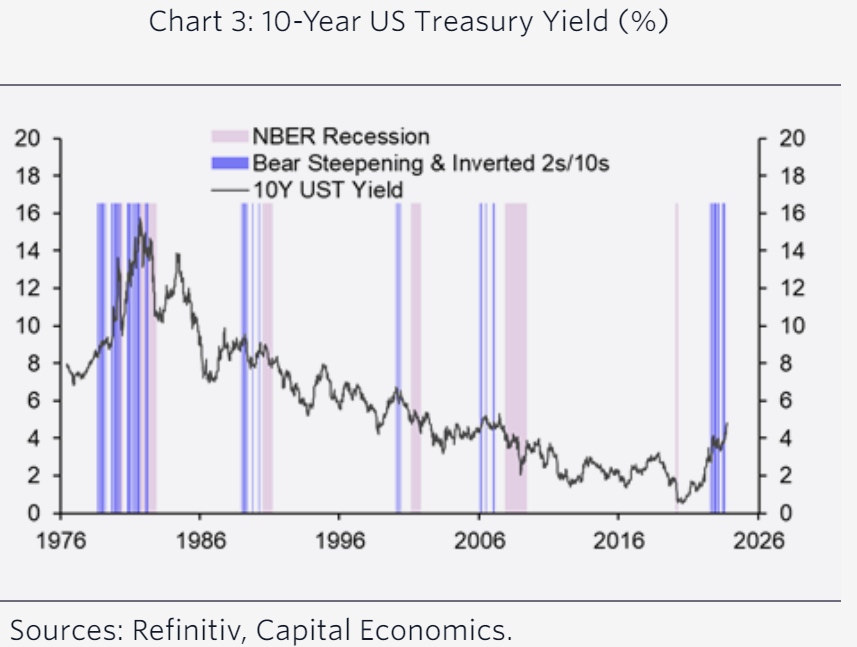

Nonostante a prima vista l’attuale irripidimento della curva dei rendimenti sembri uno sviluppo positivo che indica che l’economia è ora sottoposta ad un rischio di recessione minore rispetto a prima, la storia dice il contrario.

Il bear steepening che porta la curva a “dis-invertire è molto raro ma, quando si verifica, generalmente è seguito presto da una recessione. Il seguente grafico di Capital Economics mostra che tali irripidimenti sono stati seguiti da cali significativi dei rendimenti dei titoli di Stato a lungo termine.

È vero, ciò dimostra che i trader non si aspettano che la Fed tagli presto i tassi di interesse. Ma ad un certo punto i tassi più alti si faranno sentire nell’economia poiché si diffonderanno attraverso mutui, carte di credito e prestiti a famiglie e imprese. Ciò inasprirà ulteriormente le condizioni finanziarie con il rischio di danneggiare l’economia.

ARTICOLI CORRELATI:

L’inversione della curva dei rendimenti preferita dalla Fed

Come interpretare il segnale di recessione dell’inversione della curva dei rendimenti

La curva dei rendimenti più importante per prevedere le recessioni

Inversione della curva dei rendimenti: siamo vicini a una recessione?