Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

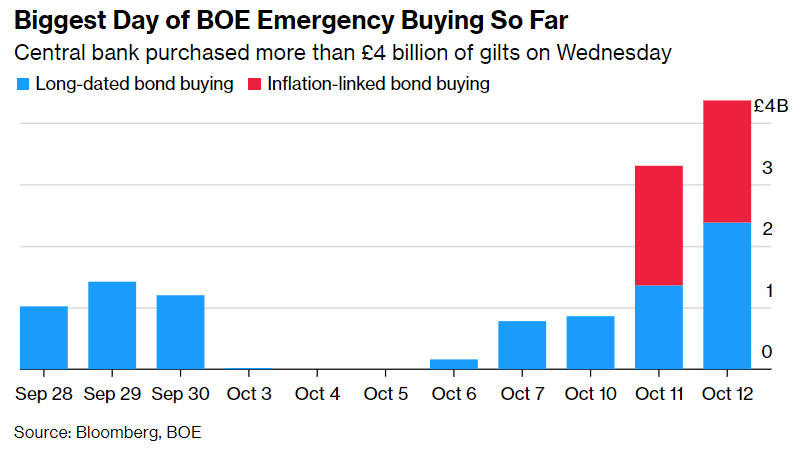

La dipendenza dal quantitative easing è difficile da eliminare anche quando l’inflazione è elevata come quella di oggi

Il recente intervento della Bank of England per domare il caos sui mercati ci ricorda che la dipendenza dal quantitative easing è difficile da eliminare. L’acquisto di obbligazioni su larga scala, comunemente associato a una bassa inflazione, dovrebbe essere impensabile con l’aumento dei prezzi di oggi. Eppure, il QE è stato l’unica soluzione che la BOE è riuscita a trovare.

Quello che sembrava un programma temporaneo per risolvere i problemi del Giappone post-bolla, della crisi finanziaria globale e della crisi del debito in Europa continua ad essere lanciato anche in mezzo all’inflazione dilagante.

Il potenziale di un’interruzione nel commercio di titoli del Tesoro USA sta preoccupando gli alti funzionari. Il segretario al Tesoro Janet Yellen ha reso pubbliche le sue preoccupazioni la scorsa settimana sulla liquidità dei Treasury. Se qualcosa in questo mercato dovesse andare storto, è molto probabile che la Fed interverrà.

La dipendenza dal quantitative easing

Guardare la BOE entrare e calmare il mercato ci porta a ricordare un messaggio potente di Raghuram Rajan, un ex governatore della Reserve Bank of India, in una conferenza un anno fa. L’inflazione stava cominciando a crescere in tutto il mondo e le banche centrali stavano valutando come iniziare a sciogliere con tanta delicatezza le ingenti somme immesse nel sistema finanziario durante la pandemia. Rajan ha affermato a un panel che gli acquisti di asset erano come “un vortice”, in cui è facile cadere, ma molto più difficile da sfuggire.

In quel periodo, la Fed stava iniziando a segnalare una riduzione degli acquisti di obbligazioni e successivamente si sarebbe mossa più velocemente del previsto verso gli aumenti dei tassi di interesse. La Reserve Bank of Australia si stava preparando a rinunciare agli sforzi per sopprimere i rendimenti obbligazionari, la Bank of Korea e la Reserve Bank of New Zealand stavano già aumentando i tassi e la BOE si stava preparando a farlo.

Implementate per evitare che una crisi di salute pubblica si trasformasse in una calamità economica, le cosiddette politiche non convenzionali sono state accusate di esacerbare l’aumento dell’inflazione.

Secondo Rajan, il processo è semplice: durante il QE, le banche centrali acquistano obbligazioni ed espandono i loro bilanci. Quando l’economia si è ripresa ed è ora di allentare lo stimolo, le banche centrali fanno semplicemente il contrario e rilasciano le obbligazioni sul mercato (quantitative tightening).

Fornire liquidità in tempi difficili ha perfettamente senso, ma il settore privato si abitua. Il quantitative easing è una droga che crea dipendenza e spesso le banche centrali sono costrette a tornare indietro.

Il QE in passato

Un tempo considerato un programma esotico appartenente al Giappone, il QE è stato dispiegato dalla Fed durante la crisi finanziaria globale del 2007-2009. È stato utilizzato anche dalla BOE e dalla Banca Centrale Europea. Il QE è diventato uno strumento legittimo che è sempre lì a disposizione; nessuna banca centrale rischia di precluderne l’uso futuro, non importa quanto possa essere incolpata nell’attuale ciclo economico per aver contribuito a livelli di inflazione molto più elevati.

Una delle caratteristiche distintive del QE non riguarda solo gli acquisti di obbligazioni, di per sé. Si tratta di segnalare che i tassi d’interesse rimarranno bassi per un bel po’. L’effetto è più potente se abbinato a una forward guidance che si impegna a una politica facile il più a lungo possibile. Questo è stato il caso dopo il crollo di Lehman Brothers e durante gran parte della pandemia.

L’esempio della Bank of England

L’intervento della Bank of England nelle ultime settimane per arrestare il crollo dei gilts dopo l’annuncio di un pacchetto fiscale non finanziato del governo, sebbene sia stato pubblicizzato come un esercizio per ripristinare la stabilità finanziaria, ha messo la banca centrale in una posizione precaria.

La BOE si è impegnata ad aumentare il tasso di riferimento per reprimere l’inflazione e potrebbe farlo in modo drammatico anche alla prossima riunione del suo Comitato di politica monetaria. D’altra parte, impegnandosi nel quantitative easing, seppur di tipo emergenziale e di breve durata, ha perseguito una politica legata ai rischi di deflazione. E dopo essere intervenuta una volta, non si può escludere che succederà di nuovo.

Il ritiro dallo stimolo post-pandemia

A causa delle preoccupazioni per un “taper tantrum“, come quello verificatosi nel 2013, i funzionari hanno aspettato troppo a lungo per districarsi dal QE. Il conseguente rapido inasprimento, il più rapido da decenni, sta creando enormi tensioni nell’economia globale. Secondo quanto scontato dal mercato, la dislocazione economica costringerà molte banche a tagliare i tassi nel 2023.

Ma con l’inflazione ai livelli più alti degli ultimi quattro decenni e i funzionari che si affannano per affermare i loro atteggiamenti da falco, l’asticella del QE sarà stata alzata molto più in alto? Non necessariamente.

Il mese scorso la RBA ha rilasciato una revisione del suo programma di QE. Pur trovando alcuni vantaggi in un allentamento su larga scala, la banca ha concluso che l’adozione di politiche non convenzionali è la cosa migliore solo in circostanze estreme.

Anche nell’era del ritiro dello stimolo pandemico, la dipendenza dal quantitative easing è ancora viva e vegeta. La banca centrale dell’Indonesia sta vendendo banconote a breve termine per aumentare i rendimenti e rendere il suo debito più attraente, acquistando al contempo obbligazioni a scadenza più lunga per ridurre i costi di finanziamento per il governo. La Reserve Bank of India ha intrapreso un programma simile.

ARTICOLI CORRELATI:

Quanto può durare il Quantitative Tightening?