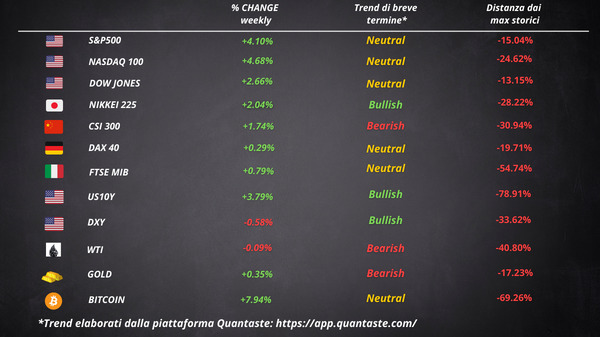

Il sentiment risk-on ha fatto ritorno. Gli angoli più speculativi e rischiosi del mercato hanno registrato guadagni la scorsa settimana, che siano meme stock, crypto o aziende tech senza profitti.

Il tiro alla fune tra i tori e gli orsi si riduce alla capacità della Fed di reprimere l’inflazione senza schiacciare la crescita economica. Per adesso gli investitori sembrano aggrapparsi alla tesi del soft landing e sfidano i commenti aggressivi della Fed. Tuttavia, ci sono indicazioni che il rimbalzo degli asset di rischio sia guidato da aspetti tecnici più che fondamentali.

I partecipanti che non hanno altra scelta se non quella di acquistare hanno aiutato il mercato a superare un ondata di vendite da parte di day trader e investitori di fondi. Tra questi ci sono venditori allo scoperto, dealer di opzioni e alcuni trader quantitativi.

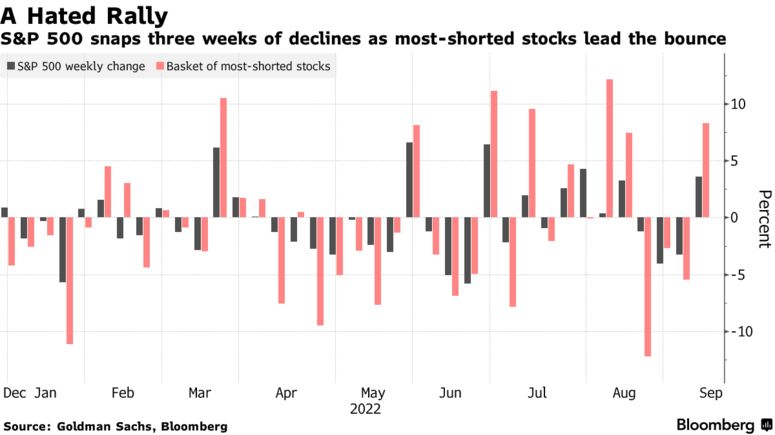

Gli short sellers hanno dovuto coprire le loro posizioni acquistando le azioni (short covering). La necessità di ridurre le perdite ha portato a un balzo dell’8,2% nel paniere di Goldman Sachs Group Inc. dei titoli con lo short interest più alto.

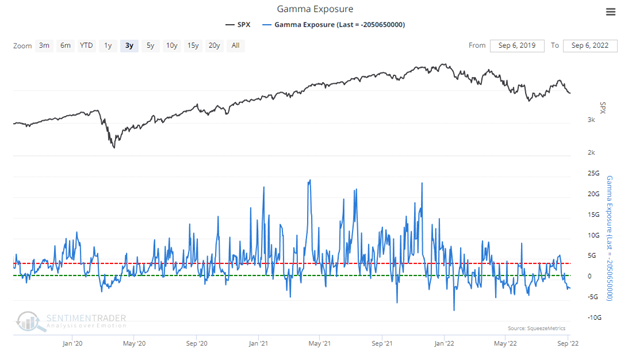

Allo stesso tempo i dealer di opzioni si sono trovati in “short gamma”. Ciò significa che, per mantenere una posizione neutrale e non essere esposti alla direzionalità del prezzo, sono stati costretti ad acquistare mentre il mercato stava salendo.

Il rimbalzo della scorsa settimana è arrivato nello stesso momento in cui Powell ha ribadito che i funzionari della Fed non sussulteranno nella battaglia per frenare l’inflazione, rafforzando le aspettative di un terzo aumento consecutivo sovradimensionato del tasso alla fine di questo mese. Il mercato adesso sconta una probabilità del 90% di un aumento di 75 punti base alla riunione di settembre.

Dalla parte opposta di chi è costretto a comprare c’è un esercito di investitori ribassisti che si basano sui fondamentali. Quest’anno, le disponibilità di liquidità nei fondi comuni di investimento sono aumentate e l’esposizione azionaria degli hedge fund ha toccato i minimi pluriennali.

Anche gli investitori al dettaglio, i buyers più fedeli dell’era post-pandemia, stanno riconsiderando la loro visione. La scorsa settimana, i retail trader hanno venduto azioni per la prima volta da giugno, secondo una stima di JPMorgan Chase & Co. ricavata dai dati pubblici sulle borse. Nel frattempo, più di 10 miliardi di dollari sono stati ritirati dai fondi azionari, secondo i dati raccolti da EPFR Global.

La volatilità del forex

Il tasso di cambio dollaro-yen ha sfiorato i 145, un livello che non si vedeva da 24 anni. I responsabili politici stanno iniziando a preoccuparsi per il calo della valuta giapponese.

ll ministro delle finanze Shunichi Suzuki ha dichiarato che il Giappone osserverà da vicino le mosse dei mercati valutari e risponderà secondo le necessità senza però specificare le azioni che potrebbero essere intraprese.

Gli interventi verbali non sono stati sufficienti per fermare la debolezza dello yen. Il Giappone non ha il sostegno degli Stati Uniti per intervenire sul mercato del forex.

In ogni caso, il mercato pensa che qualsiasi tipo di intervento avrebbe effetti limitati in quanto le valute reagiscono ai fondamentali. Finché le politica monetaria del Giappone rimarrà in modalità espansiva e i differenziali dei tassi continueranno ad ampliarsi è difficile che lo yen inverta la sua tendenza.

Lo yen non è l’unica valuta debole. Rimanendo in Asia, lo yuan cinese è molto vicino ai 7 per dollaro e i responsabili politici stanno iniziando a manifestare il loro disagio. La Cina ha mandato un forte segnale la scorsa settimana, fissando il tasso di riferimento per la valuta al livello più forte mai registrato, ovvero a 454 pip in più rispetto alla stima mediana delle stime degli economisti.

Il won coreano invece si sta rapidamente avvicinando al livello psicologico di 1400 rispetto al dollaro, visto l’ultima volta nel 2009.

La BCE tra l’incudine e il martello

La BCE ha aumentato i tassi d’interesse di 75 punti base, lasciando intendere che potrebbe farlo ancora. La banca centrale è stata accusata di aver agito con troppo ritardo per contrastare l’inflazione record e adesso deve cercare di mantenere la sua credibilità.

La BCE ha alzato le sue prospettive per i prezzi al consumo quest’anno e il prossimo e ha ridotto le sue previsioni di crescita economica nel 2023.

La Lagarde si trova in una situazione difficile: da una parte deve cercare di frenare l’inflazione record, dall’altra deve affrontare il rischio recessione.

Nonostante gli aumenti dei tassi abbiano un effetto limitato se non nullo sui prezzi dell’energia, la BCE è costretta ad inasprire la sua politica. La sfida sta nel farlo senza mettere sotto stress i mercati, soprattutto quelli dei paesi maggiormente indebitati dell’Eurozona. Per raggiungere questo obiettivo, la Lagarde ha presentato un nuovo strumento anti-crisi alla riunione di luglio.

Dopo l’ultimo aumento dei tassi della BCE, lo spread BTP-Bund ha superato i 230 punti base e si trova vicino al massimo di giugno, quando la Lagarde ha convocato una riunione di emergenza per discutere dei rischi per i paesi più fragili dell’Euro Area.

ARTICOLI CORRELATI:

Cosa fa muovere i mercati? Sintesi Macro – Settimana 35

Cosa fa muovere i mercati? Sintesi Macro – Settimana 34