Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Cosa fa muovere i mercati? Sintesi Macro – Settimana 41

Una settimana da ricordare quella che si è appena conclusa. Giovedì gli investitori azionari si sono scrollati di dosso un’altra lettura rovente dell’indice dei prezzi al consumo statunitensi mettendo in scena un’inversione quasi senza precedenti.

Il rally però è svanito altrettanto velocemente il giorno dopo, quando il sondaggio dell’Università del Michigan ha mostrato che le aspettative di inflazione per il prossimo anno sono aumentate per la prima volta in sette mesi.

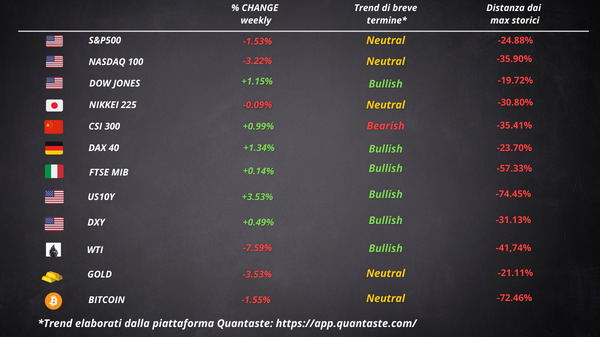

Ciò ha lasciato l’S&P 500 in calo dell’1,6% nella settimana, portando le perdite dall’inizio dell’anno a quasi il 25%. L’indice ha registrato il suo 23° calo settimanale di almeno l’1% quest’anno.

Il Dow Jones Industrial Average è avanzato dell’1,2% nella sua seconda settimana consecutiva al rialzo mentre il Nasdaq ha recuperato quasi tutti i guadagni di giovedì, chiudendo in ribasso di oltre il 3%.

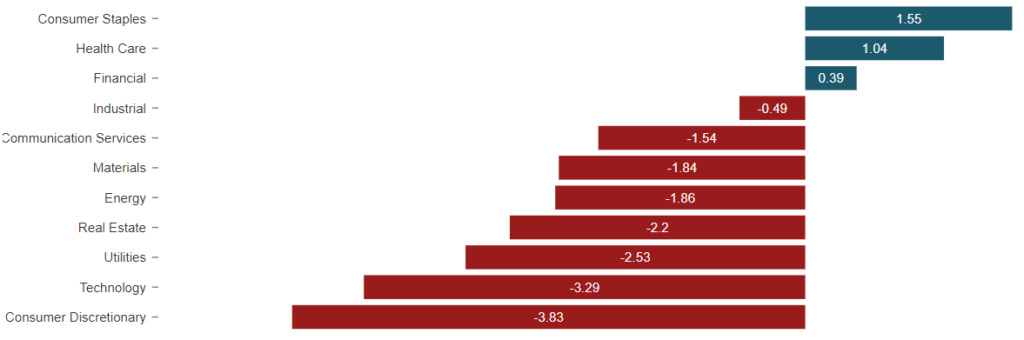

Durante la settimana, i consumer staples e l’healthcare hanno sovraperformato mentre i consumer discretionary e le tech sono stati i peggiori.

Le violente oscillazioni evidenziano quanto sia diventato difficile prevedere le reazioni degli investitori, la cui ossessione per i dati sull’inflazione e le azioni della Federal Reserve sembra solo crescere. Al senso di disagio tra i trader di azioni si è aggiunta una serie mista di risultati trimestrali delle grandi banche che hanno dato il via alla stagione degli utili.

Il VIX è stato scambiato sopra i 30 per sette sessioni consecutive, mentre l’indice della volatilità del mercato obbligazionario ha superato il massimo del covid.

Il report del CPI di settembre

L’inflazione headline è aumentata dell’8,2% su base annuale a settembre, rimanendo al di sopra dell’8% per il settimo mese consecutivo. L’aumento dei prezzi del cibo e degli affitti hanno compensato il calo dei prezzi della benzina.

Il core CPI è balzato al massimo degli ultimi 40 anni al 6,6%, superando le previsioni e dimostrando quanto l’inflazione degli Stati Uniti sia diventata profonda.

I costi del cibo sono aumentati del 13% rispetto a un anno fa, con prodotti come farina, biscotti, tacchino, frutta e verdura che hanno tutti registrato aumenti record.

L’affitto dello shelter e l’owner equivalent rent sono aumentati ciascuno dello 0,8% a settembre rispetto al mese precedente, il massimo dal 1990. Entrambe le misure hanno registrato un aumento record del 6,7% su base annua.

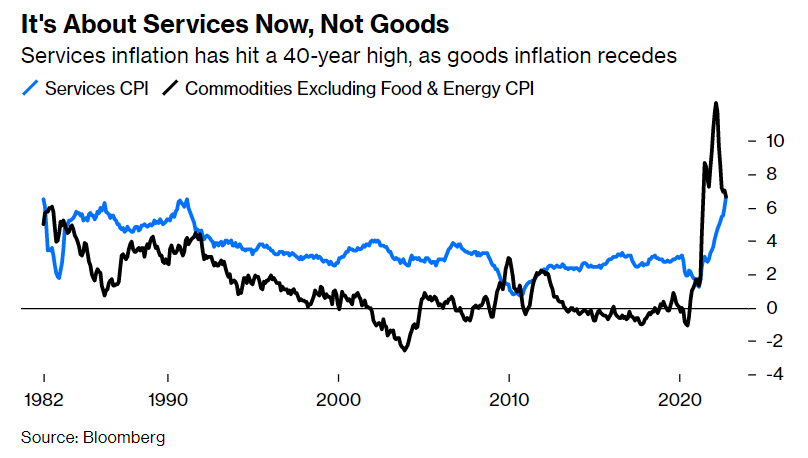

Escludendo l’affitto degli alloggi, il costo dei servizi è aumentato a un ritmo annuo record mentre quello dei beni è diminuito. Ciò dimostra che i consumatori sono di nuovo passati a preferire i servizi rispetto ai beni, una tendenza che era stata valida fino all’arrivo della pandemia.

Le aspettative del mercato sui rialzi dei tassi

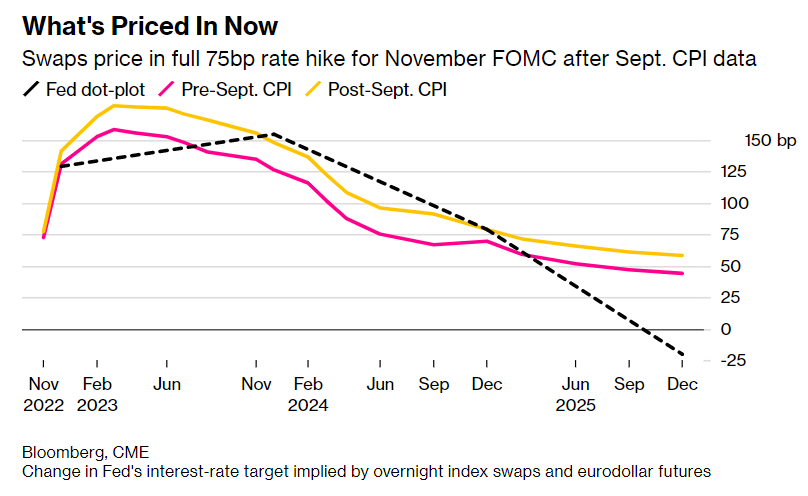

Dopo l’uscita dei dati sull’inflazione, il mercato ha iniziato a scontare due aumenti consecutivi dei tassi di 75 punti base alle prossime due riunioni del FOMC.

Il tasso sul contratto overnight index swap (OIS) di novembre è salito al 3,86%, oltre 75 punti base al di sopra del tasso attuale, mentre quello di dicembre è salito al 4,50%. Il mercato adesso sconta un tasso terminale più alto, con il contratto di marzo 2023 che ha toccato il 4,864%.

Secondo gli ultimi commenti, i funzionari della Fed sono pronti ad aumentare i tassi più in alto del previsto. Il presidente della Fed di Kansas City Esther George ha affermato che il tasso terminale potrebbe dover arrivare più in alto del previsto per raffreddare i prezzi. Mary Daly della Fed di San Francisco ha dichiarato di essere favorevole ad aumentare i tassi a livelli restrittivi tra il 4,5% e il 5%.

Il dot plot del mese scorso ha mostrato che i membri del FOMC si aspettano tassi del 4,4% entro la fine dell’anno e del 4,6% l’anno prossimo, da un target range attuale del 3%-3,25%.

Il caos del Regno Unito

La scorsa settimana la Bank of England è stata costretta di nuovo ad intervenire nel mercato dei gilts, ampliando il suo programma di acquisto ai titoli di Stato indicizzati all’inflazione.

La BOE ha iniziato il programma di emergenza per arrestare il crollo storico dei gilts innescato dall’annuncio di tagli fiscali non finanziati da parte del nuovo governo.

Il governatore Andrew Bailey ha posto le basi per un’ulteriore pressione sugli asset del Regno Unito dopo aver avvertito i gestori di fondi pensione che il tempo per mettere a posto le loro posizioni di liquidità stava per scadere. Il programma di acquisto di obbligazioni, infatti, è terminato il venerdì della settimana appena conclusa come era previsto.

I fondi pensione britannici hanno scaricato attività per soddisfare le margin call e i loro problemi si stanno diffondendo nei mercati obbligazionari globali.

Negli Stati Uniti, le obbligazioni societarie investment grade sono in calo, mentre i premi per il rischio si sono ampliati. In Europa, i prestiti con leva raggruppati in obbligazioni note come collateralized loan obbligations (CLO) sono stati sotto pressione. Sembrerebbe che il più grande acquirente di CLO si sia ritirato dal mercato a causa dell’alta volatilità.

Un decennio di bassi tassi d’interesse ha portato gli investitori come i gestori di fondi pensione a fare un uso più aggressivo di derivati e della leva. Il rischio di questi comportamenti viene rivelato solo quando i rendimenti obbligazionari aumentano.

I problemi nel Regno Unito sono un problema che riguarda l’intero mondo sviluppato. Ci sono molte giurisdizioni con un’enorme industria dei fondi pensione. Un forte spostamento dei rendimenti potrebbe innescare dinamiche molto simili anche in altri paesi.

ARTICOLI CORRELATI:

Cosa fa muovere i mercati? Sintesi Macro – Settimana 40

Cosa fa muovere i mercati? Sintesi Macro – Settimana 39