Debutto ETF Spot Ethereum: Analisi dei Flussi e Implicazioni per gli Investitori

I regolatori statunitensi hanno approvato i primi ETF (fondi negoziati in borsa) che investono direttamente in Ethereum, la seconda criptovaluta più grande al mondo. Questa mossa sembrava impossibile solo pochi mesi fa. Nonostante i fan delle criptovalute abbiano festeggiato il debutto degli ETF spot su

Il Canada Taglia di Nuovo i Tassi: La Fed Dovrebbe Seguire il Suo Esempio?

La Bank of Canada (BOC) ha tagliato i tassi d’interesse per la seconda volta quest’anno. Questo decisione arriva in un momento in cui l’inflazione canadese è scesa al 2,7% a giugno, rispetto al mese precedente. Questo taglio di un quarto di punto percentuale ha portato

Magnifici Sette: L’Ampiezza di Mercato del 2024 e le Implicazioni per gli Investitori

Per gran parte del 2024, i commentatori del mercato hanno lamentato il fatto che pochi titoli a mega capitalizzazione, soprannominati i “Magnifici Sette”, sembrassero sostenere l’intero mercato azionario statunitense. Questa situazione di ampiezza di mercato ristretta è stata vista dai pessimisti come un segnale che

L’Adozione dell’Intelligenza Artificiale nel Settore Finanziario: Sfide e Opportunità

L’adozione dell’intelligenza artificiale nel settore finanziario è ormai inevitabile. Banche e fintech stanno attivamente integrando l’IA nelle loro operazioni, con esempi prominenti come Morgan Stanley che ha recentemente presentato un assistente IA chiamato Debrief. Tuttavia, mentre l’IA promette di rivoluzionare il settore finanziario, la sua

Cosa fa muovere Wall Street e la Borsa Europea? Sintesi Macro – Settimana 29

È stata una settimana turbolenta a Wall Street, culminata con un crollo delle azioni venerdì, quando un enorme fallimento informatico ha bloccato i voli e sconvolto le aziende di tutto il mondo. L’S&P 500 è sceso a circa 5.500 e il Nasdaq ha perso circa

La Fed è di Nuovo in Ritardo? Il Dibattito sul Taglio dei Tassi di Interesse nel 2024

Alcuni esperti pensano che la Federal Reserve stia commettendo lo stesso errore del passato. Ricordate quando nel 2021 la Fed fu criticata per non aver aumentato i tassi di interesse abbastanza velocemente mentre l’inflazione cresceva? Ora c’è un nuovo dibattito: alcuni esperti temono che la

Cosa fa muovere i mercati? Sintesi Macro – Settimana 37

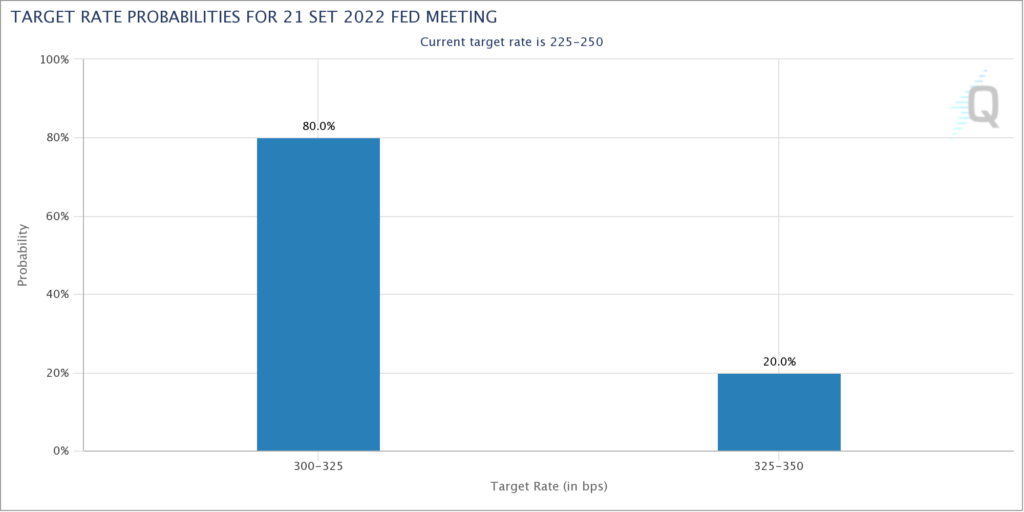

La narrativa del “Fed pivot” ormai è completamente svanita grazie anche al rapporto del CPI di agosto che ha mostrato che le pressioni inflazionistiche sottostanti stanno ancora accelerando. Alcune misure “core”, che una volta venivano usate come prove che l’inflazione fosse transitoria, hanno raggiunto nuovi massimi pluridecennali. A preoccupare sono anche i continui aumenti su base mensile del core CPI.

L’inflazione sopra le aspettative ha spinto trader ed economisti a mettere sul tavolo un aumento di un intero punto percentuale della Federal Reserve questa settimana. I mercati monetari scontano una probabilità per niente trascurabile di un aumento di 100 punti base alla riunione del FOMC di mercoledì. Un aumento del genere non si vede dagli anni ’80.

Il mercato adesso sta prezzando un tasso terminale di circa il 4,4%. Capiremo quanto sia accurata questa previsione quando avremo le proiezioni aggiornate del dot plot questo mercoledì.

L’avvertimento di FedEx

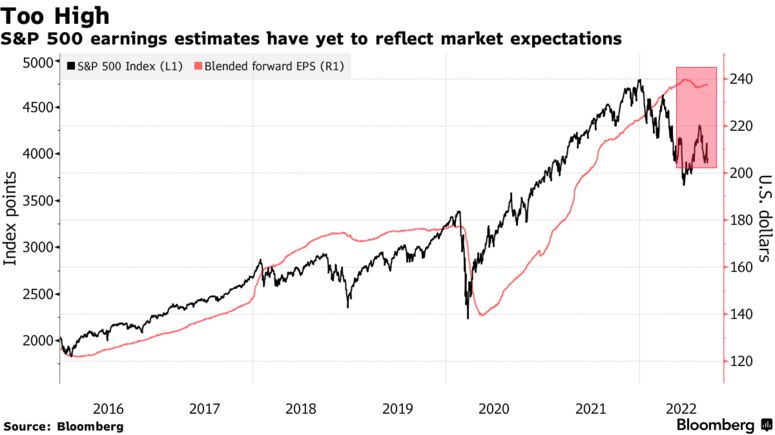

A gravare sul sentiment è stato l’avvertimento di FedEx sul peggioramento delle prospettive dell’economia globale. L’azienda prevede che gli utili del primo trimestre saranno di $ 3,44 per azione, ovvero circa il 33% al di sotto della stima media degli analisti di $ 5,10. Inoltre, FedEx ha ritirato le sue previsioni sugli utili per il 2023, affermando che le tendenze macroeconomiche sono notevolmente peggiorate, sia a livello internazionale che negli Stati Uniti, e sono destinate a peggiorare ulteriormente. Ciò ha alimentato i timori sulla crescita degli utili aziendali.

Alcuni strateghi erano già cauti sulle prospettive degli utili prima dell’avvertimento di FedEx. Michael Hartnett di Bank of America Corp. ha affermato in una nota venerdì che una recessione degli utili probabilmente porterà le azioni statunitensi a nuovi minimi, mentre gli strateghi della Deutsche Bank hanno affermato che i profitti delle società sono destinati a diminuire, mettendo l’S&P 500 a rischio di un sell off più profondo.

FedEx non è l’unica azienda ad avvertire che è probabile che il contesto macroeconomico influirà sui profitti. Giovedì, il capo della finanza di General Electric Co. ha dichiarato che le sfide della catena di approvvigionamento stanno pesando sulla performance del terzo trimestre, mentre alcune delle più grandi banche di Wall Street si aspettano profondi cali delle commissioni bancarie di investimento per il trimestre in corso.

Potrebbe esserci ancora molta strada da fare per ripristinare le aspettative. Infatti, le stime sugli utili degli analisti per le società statunitensi sono ancora vicine ai massimi storici.

4 trilioni di dollari evaporati in 5 giorni

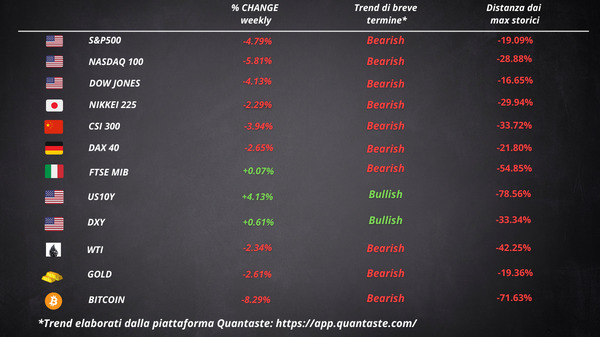

Dopo le storie del “picco dell’inflazione” e del “Fed pivot”, che hanno offerto ad azioni e obbligazioni un po’ di sollievo per alcune settimane, adesso il mercato sembra seguire di nuovo la narrativa del rischio recessione. Il cambio di sentiment ha spazzato via quasi $ 4 trilioni di ricchezza dai mercati obbligazionari e azionari globali in cinque giorni.

L’S&P 500 è sceso per tre giorni consecutivi, in ribasso di quasi il 5%, il calo peggiore da quando il mercato ha raggiunto il minimo a giugno. Il Nasdaq 100 è sceso del 5,8% registrando la settimana peggiore da gennaio.

Il benchmark delle azioni europee è sceso per quattro giorni consecutivi, con le società di consegna che hanno subito un duro colpo dopo l’avvertimento di FedEx.

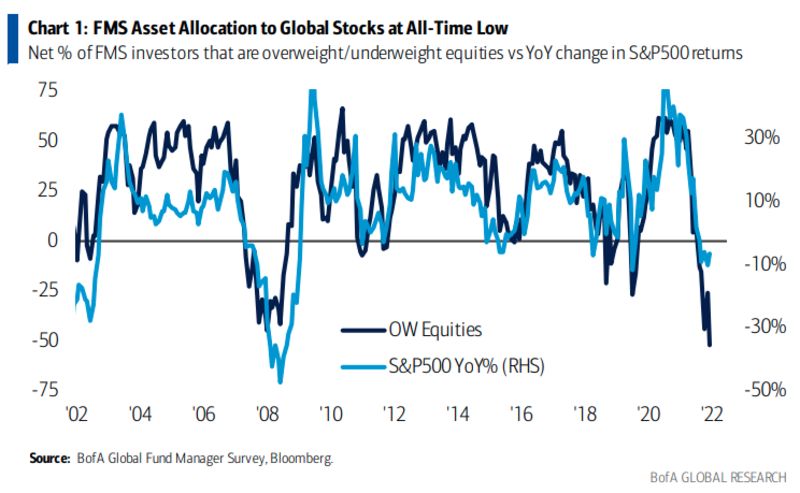

Il sondaggio mensile di Bank of America ha mostrato che i gestori di fondi globali stanno fuggendo in massa dalle azioni, con le allocazioni ai titoli ai minimi storici. Secondo il sondaggio, il 52% degli intervistati ha affermato di essere sottoponderato in azioni. Allo stesso tempo, gli investitori hanno aumentato l’esposizione alla liquidità al livello più alto dall’ottobre 2011.

L’inversione della curva dei rendimenti

A confermare il pessimismo è stata la curva dei rendimenti. Lo spread tra i rendimenti a 30 anni e a 2 anni ha raggiunto il livello di inversione più profondo di questo secolo.

Il divario tra i 30 e i 2 anni è importante perché segna la differenza tra il benchmark statunitensi più breve e quello più lungo, sebbene altri spread siano generalmente seguiti più da vicino.

Il dollaro e il panico sul mercato del forex

La forza del dollaro sta mettendo in difficoltà i suoi peers globali, soprattutto quelli asiatici. Lo yen, che già languiva al minimo di 24 anni fa, è precipitato a un soffio dal livello di 145 per dollaro. Lo yuan cinese è scivolato oltre i 7 per dollaro, nonostante la PBOC abbia fissato il tasso di cambio a livelli sempre più alti rispetto alle stime degli economisti, inviando segnali del suo disagio per la debolezza della valuta.

Il dollaro canadese è sceso al livello più debole in quasi due anni e il dollaro australiano è vicino a un nuovo minimo pluriennale. La sterlina è scesa al livello più debole rispetto al dollaro dal 1985.

ARTICOLI CORRELATI:

Cosa fa muovere i mercati? Sintesi Macro – Settimana 36

Cosa fa muovere i mercati? Sintesi Macro – Settimana 35