Le azioni statunitensi hanno chiuso una settimana turbolenta con un notevole guadagno. Le chiacchiere su una “pausa” o un “mini-pivot” della Fed hanno fornito la narrativa per il panic buying delle azioni.

Dato che le aspettative per il tasso terminale della Fed sono rimaste invariate ma quelle di un successivo taglio dei tassi sono cambiate in modo accomodante, sembra che i trader siano più concentrati su un potenziale pivot. Allo stesso tempo però, le probabilità di un aumento dei tassi di 75 punti base alla riunione di dicembre sono aumentate venerdì da circa il 20% al 40%.

Un indicatore dell’inflazione statunitense (PCE index) è accelerato a settembre, rafforzando le argomentazioni della Fed per un aumento jumbo dei tassi la prossima settimana. Nel frattempo, una contrazione della produzione e dei servizi, e vendite di case inferiori alle attese, hanno indicato che le azioni della Fed stanno già colpendo l’economia.

Grazie alla narrativa fondamentale e a una base di investitori sotto-allocata o posizionata in modo ribassista, le azioni sono salite con un comportamento di “stop-out “/ “buy to cover” che si è visto spesso quest’anno.

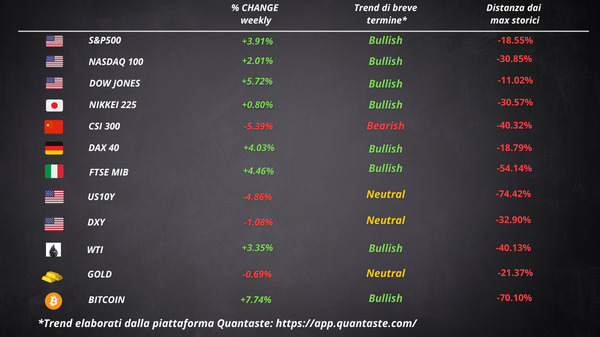

Nella settimana, Il Dow Jones e il Russell 2000 sono cresciuti di quasi il 6%, con il primo che è sulla buona strada per il suo miglior mese dal 1976. Il VIX è sceso a 25, con le put che venivano scaricate.

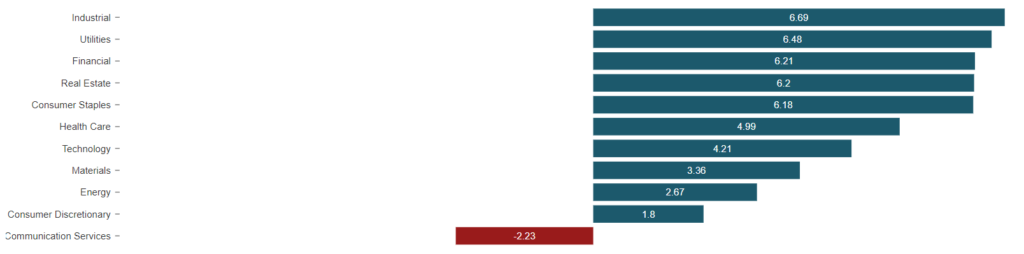

Gli industriali sono stati i migliori insieme a utilities e financial, mentre i consumer discretionary e i communication services sono rimasti indietro.

Gli earnings delle Big Tech

I rapporti trimestrali delle società tecnologiche megacap hanno sottolineato l’impatto del regime di inasprimento della Fed e di un dollaro forte.

Alphabet ha riportato vendite e utili inferiori alle previsioni, con la crescita pubblicitaria che è rallentata al livello più debole dal 2013, mentre Microsoft ha registrato la crescita trimestrale delle vendite più scarsa in cinque anni.

E’ stato il secondo trimestre consecutivo di netto calo delle entrate per Meta. Il mercato è stato particolarmente severo nella sessione after-hour, portando le azioni al prezzo più basso da febbraio 2016.

Il valore di mercato di Amazon è sceso brevemente al di sotto di $ 1 trilione dopo che il rapporto sugli utili e le prospettive deludenti hanno spinto gli investitori a correre verso l’uscita.

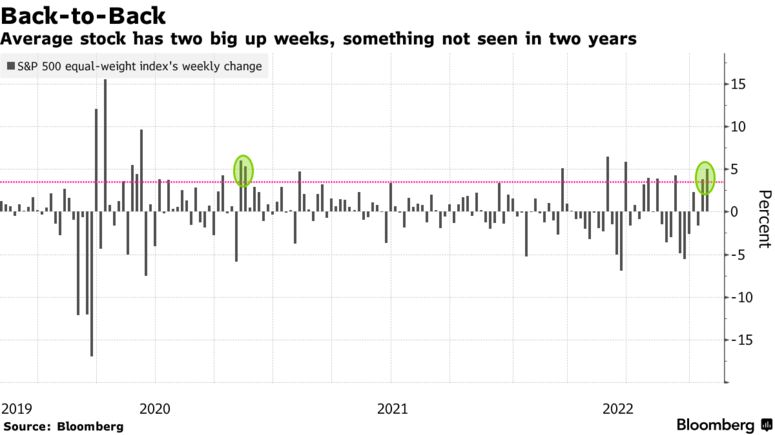

Nonostante le Big Tech abbiano subito le perdite più grandi di sempre dopo i loro utili, il market breadth che ha caratterizzato la salita dell’azionario è stato molto ampio. Una versione “democratizzata” dell’S&P 500 ha registrato uno dei suoi migliori guadagni settimanali consecutivi dal 2009: l’indice S&P 500 Equal Weight, una versione che elimina la distorsione della capitalizzazione di mercato, è salito di oltre il 3,5% per la seconda settimana consecutiva.

Nel complesso, questa stagione degli utili si sta rivelando piuttosto forte, con la maggior parte delle società che ha ampiamente superato le stime degli analisti.

Le decisioni delle banche centrali

Mercoledì, la Bank of Canada ha annunciato un aumento dei tassi inferiore al previsto. Ciò ha brevemente alimentato la speculazione che la Fed potrebbe seguire l’esempio. La Bank of Japan, invece, ha mantenuto i tassi di interesse ultra bassi.

Giovedì la Banca centrale europea ha dichiarato un secondo aumento consecutivo di 75 punti base, abbandonando un precedente riferimento agli aumenti dei tassi che continuano per “diversi incontri”, un risultato considerato accomodante.

La BCE ha anche cambiato drasticamente la remunerazione del TLTRO, il meccanismo di finanziamento a basso costo che ha consentito alle banche europee di prendere in prestito circa 2 trilioni di euro a tassi molto vantaggiosi durante la pandemia. L’obiettivo di questa mossa è quello di incentivare le banche a rimborsare questi prestiti, riducendo così il bilancio della BCE e allo stesso tempo allentando parte della scarsità di garanzie in Europa.

Essendo ben consapevoli dei pericoli del quantitative tightening in Eurozona, la Lagarde e i suoi colleghi hanno ritenuto la riduzione del TLTRO un’opzione più praticabile.

I movimenti valutari

Il dollaro è sceso per la seconda settimana consecutiva. Ciò ha dato un po’ di tregua al resto delle valute, in particolare allo yen e all’euro.

E’ andata diversamente per lo yuan offshore, che a seguito del crollo delle azioni cinesi quotate negli Stati Uniti, è sceso al livello più basso dal 2007 nei confronti del dollaro.

Il calo è stato innescato dal fix ufficiale dello yuan onshore a 7,1668, che pur essendo più forte della stima di 7,2198, è stato il tasso di riferimento più debole in 14 anni. Questo è un segnale che la PBOC sta lasciando andare la valuta mentre la pressione sui deflussi aumenta.

ARTICOLI CORRELATI:

Cosa fa muovere i mercati? Sintesi Macro – Settimana 42

Cosa fa muovere i mercati? Sintesi Macro – Settimana 41